Sommige beleggers denken dat elke Bear Market op de financiële markten gepaard gaat met een economische recessie. Toch is dat niet het geval. Het is waar dat de economie extra gevoelig is als de aandelenmarkten geconfronteerd worden met een forse beursdaling, maar dat is geen garantie voor een recessie. En in dat geval weten aandelen zich relatief snel te herstellen van de koersdreun.

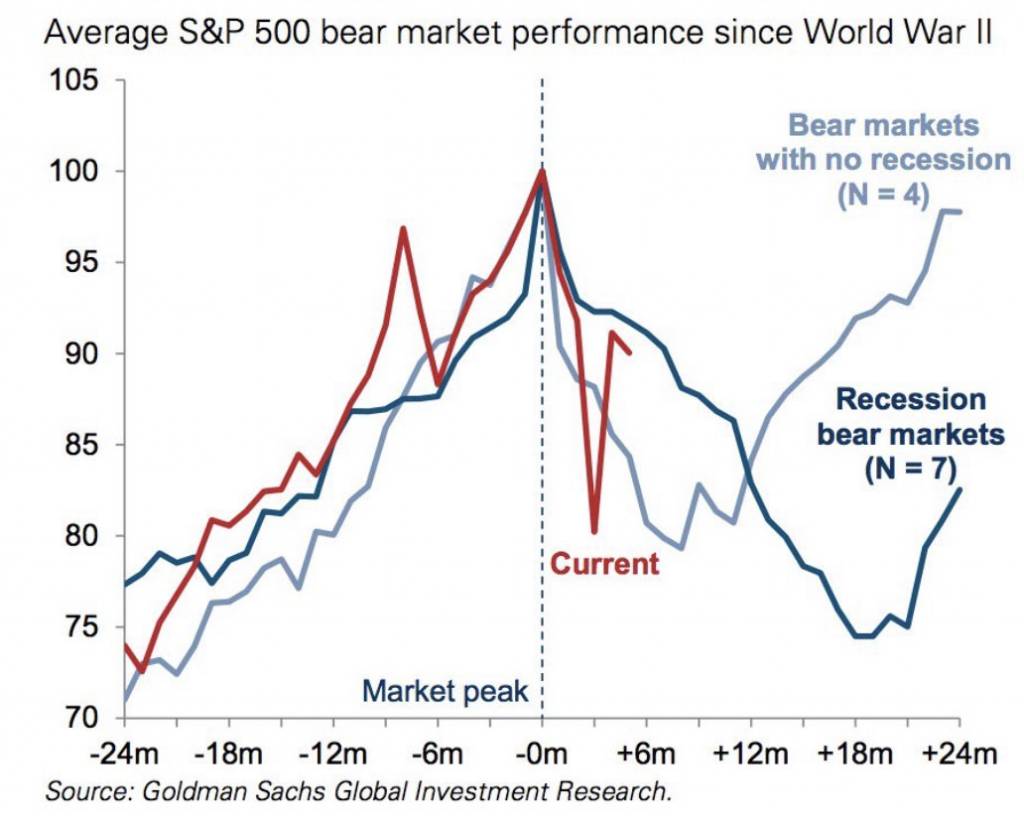

Het analistenteam van Goldman Sachs heeft de aandelenmarkten uitgebreid onder de loep genomen. Zij hebben onderzocht hoe de S&P 500 index in het verleden presteerde nadat het geconfronteerd werd met een Bear Market (sinds de Tweede Wereldoorlog). Daarbij hebben ze een onderscheid gemaakt tussen een Bear Market die gepaard ging met een economische recessie en een Bear Market die niet gepaard ging met een recessie.

Binnenkort weer nieuwe recordkoersen?

Uit het onderzoek van Goldman Sachs komt naar voren dat de S&P 500 index tijdens een Bear Market die niet gepaard gaat met een recessie, over het algemeen minder hard afgestraft wordt. Daarnaast weet Wall Street in dat geval gemiddeld twee jaar later weer te stijgen tot boven de oude top uit.

In de gevallen dat de S&P 500 index geconfronteerd werd met een Bear Market die wel gepaard ging met een recessie, was de gemiddelde beursdaling forser. Ook qua tijd duurde een dergelijke Bear Market over het algemeen veel langer. Zo stond de S&P 500 index twee jaar later nog steeds gemiddeld 16% lager.

Mocht er dus geen economische recessie uitbreken, dan lijkt de kans groot te zijn dat de aandelenmarkten zich relatief snel weer weten te herstellen tot boven de oude top uit. Al biedt het verleden natuurlijk geen enkele garantie voor de toekomst.