Tijdens de afgelopen dagen zijn er tal van doemberichten verschenen over de Amerikaanse omgekeerde rentecurve. Van een omgekeerde rentecurve is sprake als de lange rente lager ligt dan de korte rente. Volgens sommige economen zou een recessie niet ver meer van ons verwijderd zijn. Moeten we ons inderdaad zorgen gaan maken over de omgekeerde rentecurve?

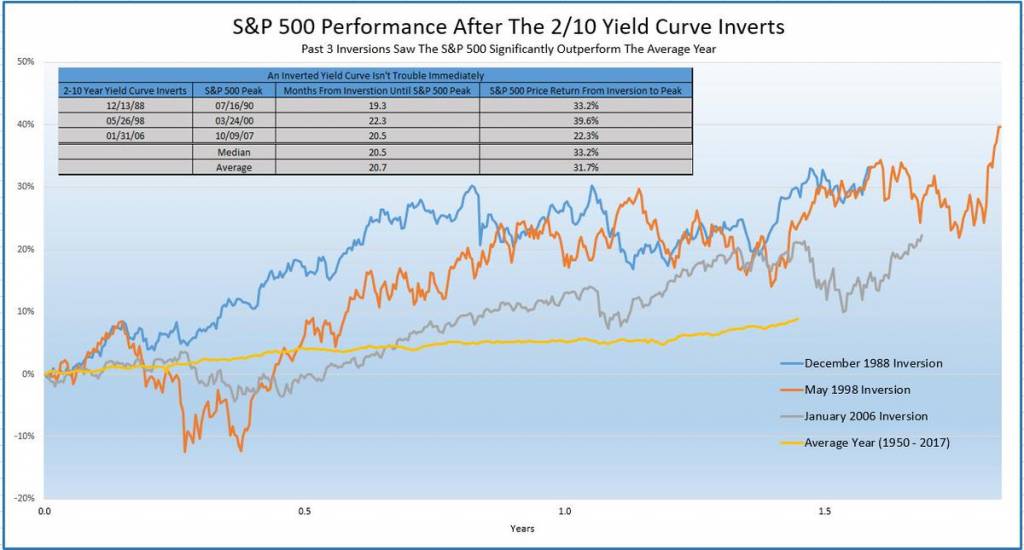

Volgens Ryan Detrick, strateeg bij LPL Financial, hoeven we niet direct in paniek te raken nu de korte rente boven de lange rente is uitgekomen. Hij heeft onderzocht wat het effect is als de rente op de 2-jarige Amerikaanse staatsobligatie boven de rente van de 10-jarige Amerikaanse staatsobligatie uitkomt. Sinds het jaar 1950 kwam een dergelijke omgekeerde rentecurve drie keer eerder voor en destijds hoefden beleggers niet direct te vrezen voor een beurscrash.

Amerikaanse omgekeerde rentecurve is geen reden voor verkoop

Op de bovenstaande illustratie, afkomstig van LPL Research, zijn de resultaten van zijn onderzoek in beeld gebracht. Gemiddeld genomen wist de S&P 500 index pas ruim 20 maanden later een top neer te zetten (na het bereiken van de omgekeerde rentecurve). Daarnaast wist de S&P 500 index gemiddeld gezien tot aan de top met ruim 31% in waarde te stijgen.

Wat dat betreft lijkt het op dit moment niet verstandig te zijn om op basis van de omgekeerde rentecurve direct alle aandelen van de hand te doen. Het verleden voorspelt in ieder geval niet direct een beurscrash.

De volgende Apple (nu nog onder $10)

We staan aan de vooravond van een nieuwe, belangrijke technologierevolutie. Dit gaat ons dagelijkse leven niet enkel compleet veranderen, ook zullen enorme fortuinen gecreëerd worden.

Je moet NU instappen. Vóór de grote massa op de nieuwste revolutie springt.