Het blijft ons verbazen hoe weinig appetijt er is voor goud en goudmijnaandelen. Dit heeft echter allemaal met sentiment te maken. Want fundamenteel is er geen vuiltje aan de lucht. Sentimenteel voelt het aan alsof goud terug onder $1.000 zal noteren en goudmijnaandelen goed zijn voor de schroothoop. Fundamenteel kan het echter alleen maar hoger.

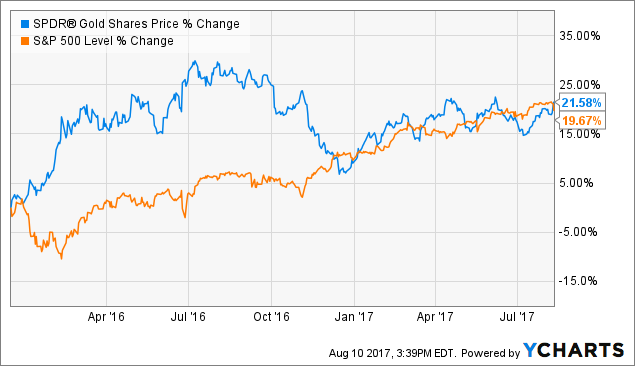

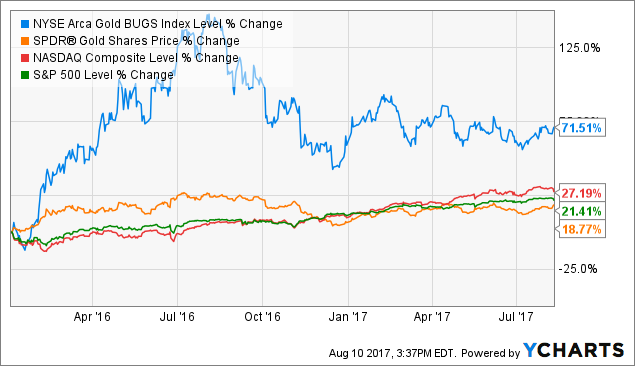

Om te bewijzen hoe sterk het (negatieve) sentiment is, laten we eerst 2 grafieken zien. Wie de goudmarkt een beetje volgt, weet dat goud (en goudmijnaandelen) begin 2016 hun bodem hebben gezet van de neerwaartse trend die werd ingezet in 2011. Ondanks hun sterke prestatie is er geen haan die er om kraait. Want …

Sinds begin 2016 presteert de goudprijs BETER dan de S&P 500.

En wie goudmijnaandelen had gekocht begin 2016, deed het VEEL BETER dan de S&P 500, de goudprijs én zelfs de populaire technologieaandelen van de Nasdaq.

Uiteraard is het rendement uit het verleden nooit een garantie voor de toekomst. Maar een trend is een trend, ook dat mag je niet negeren.

Hoe langer de goudprijs boven $1.000 blijft, hoe minder waarschijnlijk dat het ook nog onder $1.000 zal vallen. Dit is zeker het geval wanneer we naar de fundamenten van de goudmarkt kijken.

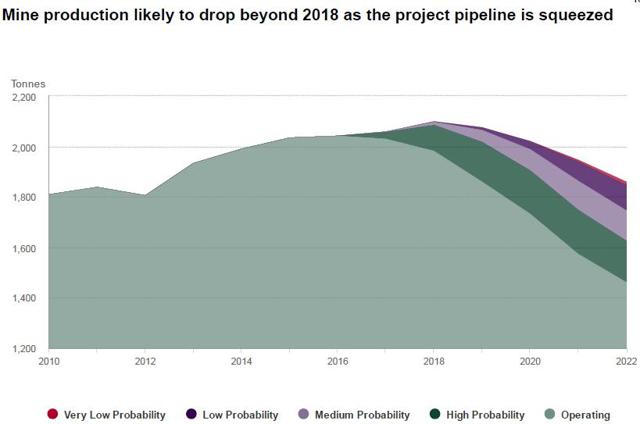

Op de volgende grafiek van de World Gold Council is goed te zien hoe goudmijnen hun uitgaven drastische hebben teruggedrongen de laatste 4 à 5 jaar. Dit heeft 2 gevolgen:

a) Er zijn veel minder investeringen in nieuwe projecten

b) Bij een stijgende goudprijs exploderen de marges van de goudmijnen

Laten we beginnen met punt a). Een drastische verlaging van investeringen resulteert op een gegeven moment in een lagere productie.

Dit zal vooral vanaf 2018 tot uiting komen. Analisten verwachten in 2018 nog een piek in productie. Daarna gaat de goudproductie sterk naar beneden.

Een goudprijs van $1.250 houdt de sector in leven, een goudprijs onder $1.000 zou de doodsteek betekenen. Maar dat wil ook zeggen dat een goudprijs van $1.350 nog niet voldoende zal zijn om de investeringen terug aan te trekken. Daar is een veel hogere goudprijs voor nodig.

<< Ontdek hier de 6 grondstoffen van de toekomst >>

En dan komen we bij punt b), de marges bij een stijgende goudprijs.

Momenteel is er een gemiddelde all-in kostprijs voor de goudmijnen van $950. Dat betekent dat deze bij een goudprijs van $1.300 een marge hebben van $350 per ounce. Wanneer de goudprijs 10% zou stijgen naar $1.430 dan stijgt de marge naar $480. Dit is een stijging van 37%.

In de piekjaren 2010-2012 hadden goudmijnaandelen een marge van $430 tot $550 per ounce bij een veel hogere goudprijs. Vandaag zijn goudmijnaandelen veel beter georganiseerd. Onrendabele projecten werden afgevoerd, balansen werden opgeschoond en slechte managers werden de laan uit gestuurd.

De kans is dus groot dat we bij een hogere goudprijs nieuwe recordmarges gaan zien. Nieuwe recordmarges staat gelijk aan recordwinsten. En als er iets is waar aandeelhouders van houden, dan zijn het wel recordwinsten.

Blijf op de hoogte van alle beurs- en grondstoffennieuws via de Slim Beleggen Daily. Schrijf hier gratis in >>

Bron: SeekingAlpha

De goudmijnsector staat nog altijd 60% onder hun piek

Terwijl de meeste activa zoals traditionele aandelen of obligaties dicht of nabij hun hoogste niveau ooit staan, blijven goudmijnaandelen naar historisch maatstaven bijzonder goedkoop. Wie op zoek is naar een contraire belegging, kan goudmijnaandelen niet langer negeren.

Het beste moet namelijk nog komen!

U leest hier waarom goudmijnaandelen gemakkelijk kunnen verdubbelen!