Langzaam maar zeker worden steeds meer shorters uitgerookt. Door de stijgende beurskoersen is het voor steeds meer beleggers die speculeren op een beursdaling onmogelijk om de openstaande posities in stand te houden. Daarnaast transformeren steeds meer beleggers van beren in stieren. Is dat gezond te noemen?

Over het algemeen kunnen we stellen dat de meeste beleggers op het verkeerde moment ‘Bullish’ en ‘Bearish’ zijn. Het overgrote deel van de beleggers loopt immers de stroom aan beleggers achterna en dat is de reden waarom deze beleggers over het algemeen verlies maken.

Zijn beleggers op dit moment hebzuchtig?

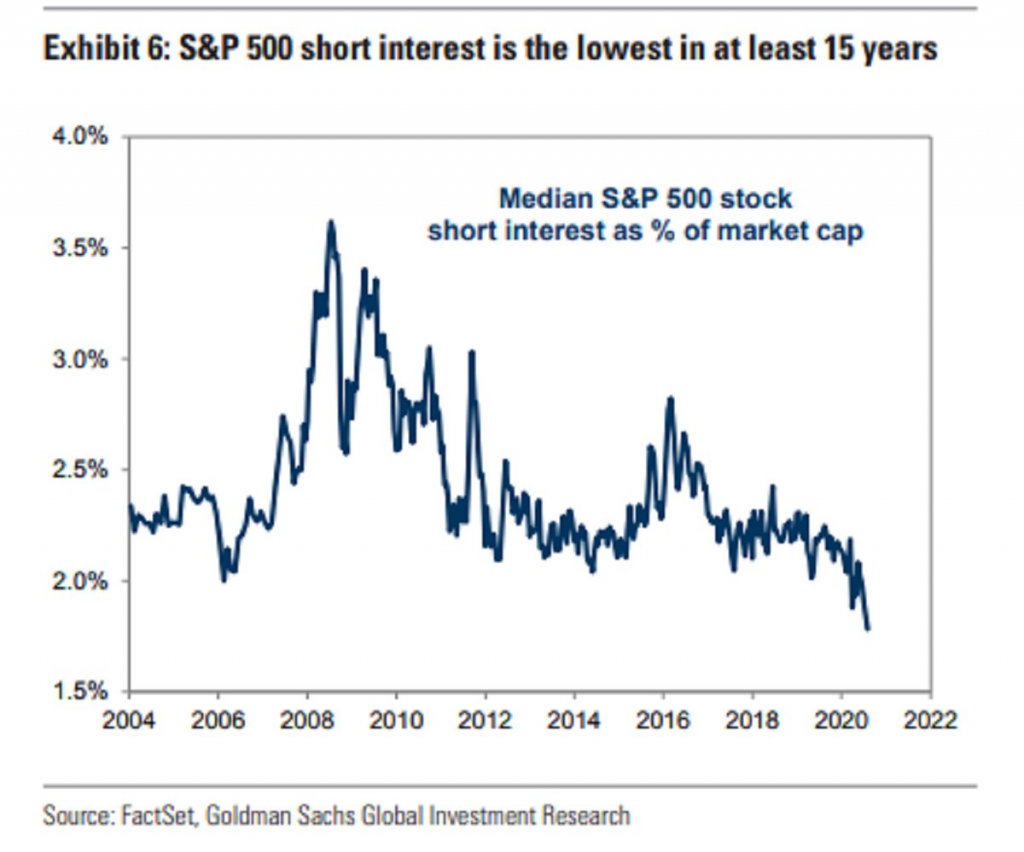

Op de bovenstaande grafiek, afkomstig van Goldman Sachs Global Investment Research, is het shortpercentage bij het gemiddelde aandeel binnen de S&P 500 index afgezet tegenover de totale marktwaarde van het gemiddelde aandeel binnen dezelfde index. Op de grafiek is te zien dat er nu sprake is van het laagste shortpercentage sinds de start van de meting in het jaar 2004. De laatste keer dat er sprake was van een soortgelijk niveau, was in het jaar 2007. En in dat jaar wisten de wereldwijde beurzen een stevige top neer te zetten.

Overigens is op de grafiek ook te zien dat in het jaar 2009 de gemiddelde belegger opnieuw fout zat. In dat jaar werd immers het hoogste shortpercentage ooit gemeten. En juist in dat jaar wisten de beurzen een stevige bodem neer te zetten. Warren Buffett leert ons niet voor niets dat we hebzuchtig moeten zijn als anderen angstig zijn. Beleggers lijken vandaag de dag de andere spreuk te vergeten: wees angstig als anderen hebzuchtig zijn.

Spotgoedkoop groeibedrijf … nu nog onder 10 dollar

Een vergeten technologiebedrijf met opwaarts potentieel van bijna 100%.

GRATIS TIP: Het goedkoopste aandeel onder 10 dollar