Afgelopen jaar leek het er op dat de centrale banken langzaam maar zeker afstand namen van het ruimhartige monetaire beleid. Zo voerde de Amerikaanse centrale bank meerdere renteverhogingen door. Tevens kwam er een einde aan het opkoopbeleid van de Europese centrale bank. Volgens economen was dat het ‘kantelpunt’ in het tijdperk van het goedkope geld. De vraag is echter of dat kantelpunt daadwerkelijk bereikt is.

Tijdens de afgelopen weken heeft er een bijzondere verschuiving plaatsgevonden op het monetaire toneel. Zo liet de ECB eerder deze maand weten dat het zich genoodzaakt ziet om opnieuw goedkope leningen aan financiële instellingen in de eurozone te verstrekken. In september zal de ECB met een nieuw beleid komen waarbinnen de banken tegen een lage rente geld kunnen lenen van de centrale bank. Dit programma loopt tot en met maart 2021. Dit programma moet een stimulans zijn voor de economie en tevens de inflatie. De timing is wel bijzonder, want afgelopen december kwam er nog een einde aan het ruimhartige opkoopbeleid.

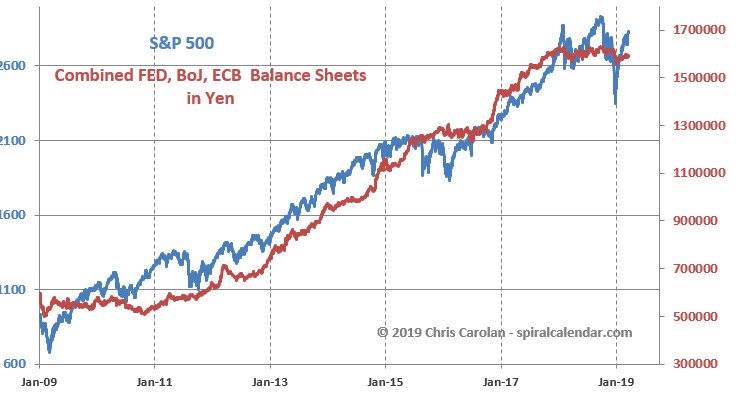

Centrale banken bepalen de richting van de aandelenmarkten

De ECB is echter niet de enige centrale bank die een draai heeft doorgemaakt. Zo werd afgelopen week duidelijk dat de Fed zich ook zorgen maakt over de binnenlandse economie. Volgens Jerome Powell, voorzitter van de Amerikaanse centrale bank, zullen er hoogstwaarschijnlijk dit jaar geen renteverhogingen worden doorgevoerd. De Amerikaanse economie is daar op dit ogenblik volgens hem niet sterk genoeg voor.

Beleggers moeten ondertussen het belang van de centrale banken niet onderschatten. Zo is op de bovenstaande grafiek, afkomstig van SpiralCalendar, te zien dat er al jaren een sterke correlatie is tussen het balanstotaal van de ECB, Fed en de Bank of Japan en de aandelenmarkten (in dat geval de S&P 500 index). Als dat balanstotaal blijft groeien is dat, gezien het verleden, goed nieuws voor de aandelenmarkten. En de centrale banken wekken op dit moment niet echt de indruk dat ze van plan zijn om hun balansposities op te schonen.