Dinsdag stelde de Amerikaanse centrale bank het financiële systeem 75 miljard dollar beschikbaar, om liquiditeitsproblemen te voorkomen. Woensdag zal de Fed deze actie herhalen, en dus nog eens tot 75 miljard dollar aan liquiditeit de geldmarkten insturen.

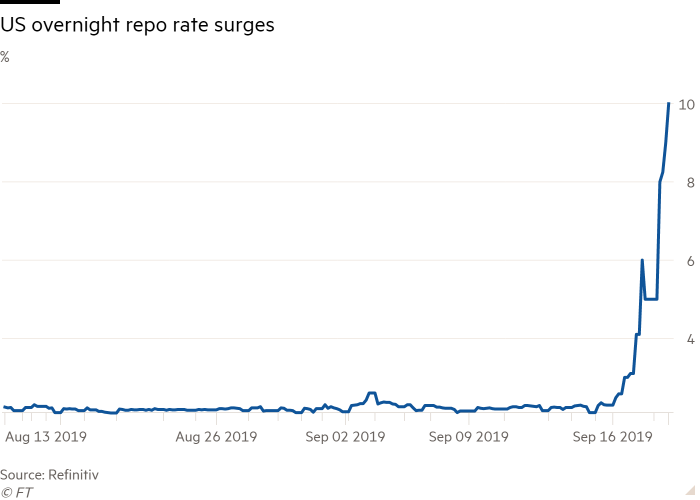

De reden voor de acties was een stijging van de reporente. Deze rente verviervoudigde in nog geen dag naar 10 procent. De stijging duidt op een flinke tekort van liquiditeit, oftewel geld, in het financiële systeem. Althans dat stelde een directeur van een grote Amerikaanse bank:

De flinke stijging van de reporente reflecteert een zeer grote disallocatie tussen vraag en aanbod van geld.

Data van Reftinitiv, op een grafiek van de Financial Times, laat zien hoe scherp de reporente steeg:

‘Een big deal’

Om het geldtekort tegemoet te komen, sprong de Fed in. Of beter gezegd de New York Fed, die operaties in naam van de Fed uitvoert. Door 75 miljard dollar beschikbaar te stellen in repo’s (repurchasing agreements) werd de Amerikaanse geldmarkt ontstrest.

Een repo is een manier voor grote instanties, zoals banken of grote bedrijven, om zich van liquiditeit te voorzien op de korte termijn. Een repo is een deal waarin de kredietvrager geld krijgt (liquiditeit), in ruil voor Treasuries, Amerikaans staatspapier, als onderpand. Wanneer de kredietvrager zijn weer genoeg geld heeft, worden het onderpand weer teruggekocht.

Ashish Shah, CIO van obligatiemarkten bij Goldman Sachs, noemde het onevenwicht in de geldmarkt een ‘big deal’. En voegde daaraan toe:

Wanneer dingen zoals dit gebeuren neemt de onzekerheid toe en maakt het de obligatiemarkten nerveus. Het is de taak van centrale banken om dat te vermijden.

Geld is schaars geworden

Volgens bankdirecteuren en analisten is de reden achter de abrupte stijging in de reporente een gevolg van eerdere acties van de Fed. Sinds eind 2017/begin 2018 heeft de Fed namelijk liquiditeit uit het systeem gehaald, en zijn balans proberen af te bouwen.

Hierdoor is geld schaarser geworden. En daarbij hebben bedrijven onlangs hun belastingen betaald, waardoor nog meer cash het systeem verliet. Ook vond er onlangs een uitgifte van Amerikaans staatspapier plaats. Beleggers kochten die en dat was ook een reden voor de afname van liquiditeit.

TD Securities, een Canadese zakenbank, zei over het fenomeen in de geldmarkt:

We geloven dat de dader van dit alles de schaarste in bankreserves is, die de enige activa zijn die banken intraday-liquiditeit bieden.

Bron: FT

Foto: iStock

Vrees jij ook een nieuwe aandelencrash?

De beurs stijgt al ruim 8 jaar! Daarmee nadert het einde van de huidige cyclus nu met rasse schreden. Een crash van de aandelenmarkt dringt zich op. Slimme beleggers nemen nu actie, voor het te laat is.

Ontvang HIER jouw gratis exemplaar van het Crash Kompas (een must voor iedere belegger die geld wil verdienen tijdens de volgende aandelencrash)