Waar beleggers vorige week veel minder aandacht voor hadden, maar waar wij bijzonder veel interesse, was het rentebesluit van de Bank of England. Die trok deze week voor het eerst de korte rente op… sinds juli 2007! Dit is een zeer belangrijk signaal. Het is immers de definitieve bevestiging van de nieuwe rentecyclus, waar we het hier al vele malen over gehad hebben. En dat betekent maar 1 ding: NU moet je grondstoffen kopen!

De Fed is al een goed jaar bezig met haar korte rente op te trekken. Maar de overige centrale bankiers hielden deze boot tot op heden af. Maar daar heeft de BoE nu verandering in gebracht. Niet toevallig de centrale bank die de Fed altijd confirmeert in de nieuwe wending.

U zal het in de komende maanden en jaren zien: alle overige centrale bankiers zullen in het pad van de Fed en de BoE volgen. De ECB, de Bank of Japan, en al de rest… ze zullen allemaal hun korte rentes optrekken.

Dit heeft indrukwekkende gevolgen voor de internationale kapitaalmarkten.

Olie stond +1.200% hoger, terwijl goud en er nog een schepje bovenop deed met +1.500%.

Wat in de neerwaartse cyclusrente werkte, zal in een opwaartse rentecylus vierkant draaien, en omgekeerd. De reden voor de nieuwe stijgende rentecyclus werd hier al vele malen door ons onderstreept, en ook nu weer is de reden voor de BoE glashelder: inflatie!

Ze maken er zelfs geen geheim van. De volgende zin uit een recent artikel in de Gaurdian legt de vinger nog eens stevig op de wonde:

Zelfs voor iemand die geen Engels verstaat, staat er een redelijk begrijpbare zin.

Het mandaat van de BoE beperkt zich tot het ‘managen’ van inflatie. Als inflatie onder 2% duikt, mag de Bank stimuleren. Maar inflatie zit inmiddels boven 3%, waardoor de Bank of England geen andere keuze meer rest dan de rente op te trekken.

Precies het probleem dat zich momenteel ook afspeelt in Amerika, en elders in de wereld.

Centrale bankiers moeten hun monetaire accommodatie niet enkel terugschroeven, maar zelfs terugdraaien. En geloof het of niet, maar dit heeft het perverse effect dat inflatie nog meer zal gaan aanzwengelen, met alle gevolgen van dien.

Waar de afgelopen jaren in het teken stonden van ‘the race to the bottom’ – in termen van rente – zal het in de komende jaren gaan over ‘the race to the top’.

Het is voor de meeste beleggers en andere financiële waarnemers vandaag nog een onmogelijk gegeven. Ze gaan immers uit van lagere rentes, voor een langere periode. Maar wij zeggen u vandaag het tegenovergestelde.

In het volgende decennium – na 2020 – zal inflatie opnieuw door het financiële systeem gieren, en zullen rentes elkaar in snel tempo volgen op de weg naar nieuwe hoogtes.

Blijf op de hoogte van alle beurs- en cryptonieuws via de Slim Beleggen Daily. Schrijf hier gratis in >>

We zijn hier niet om mee te heulen met de massa, maar om ver vooruit te kijken, maar wat er in de toekomst op ons afkomt.

Dat zagen we na de kredietcrisis ook al, toen we u tipten om aandelen, specifiek technologie-aandelen te kopen, en niet veel later cryptomunten, met op kop Bitcoin.

Vandaag kijken we opnieuw ver vooruit, en zien een enorm golf aan inflatie op ons systeem afkomen. Daarvoor moet u zich vandaag al beginnen te wapenen.

Niet hals over kop, maar wel bedachtzaam!

Immers, dit plaatje van een gierende inflatie is niet nieuw. Vijftig jaar geleden zaten we eveneens in een systeem van losgeslagen prijsstijgingen en snel stijgende rentes.

De jaren zestig en zeventig van de vorige eeuw waren bijzonder hard, voor wie ze heeft meegemaakt.

Aandelenmarkten konden aanvankelijk nog aardig stijgen, maar hun koopkracht hield slechts gelijke tred met inflatie. Maar ook aandelenmarkten kraakten uiteindelijk: bedrijven konden hun winsten niet intact houden, omdat inflatie de marge wegvrat.

Er was maar één activa die standhield in dit klimaat: grondstoffen!

Wie de juiste grondstoffen in z’n bezit had, kon royaal profiteren van de opwaartse rentecyclus en de daarmee gepaarde gaande inflatie. Wie de juiste grondstofaandelen in portefeuille had, bezat de ultieme hefboom van dat ogenblik.

Grondstofbedrijven kregen immers te maken expansieve in plaats van krimpende marges.

Een zeer lucratieve cocktail, zo bleek. Terwijl de Dow Jones Industrial Index over de betreffende periode amper enige progressie boekt, ging de Mining-variant met een veelvoud omhoog.

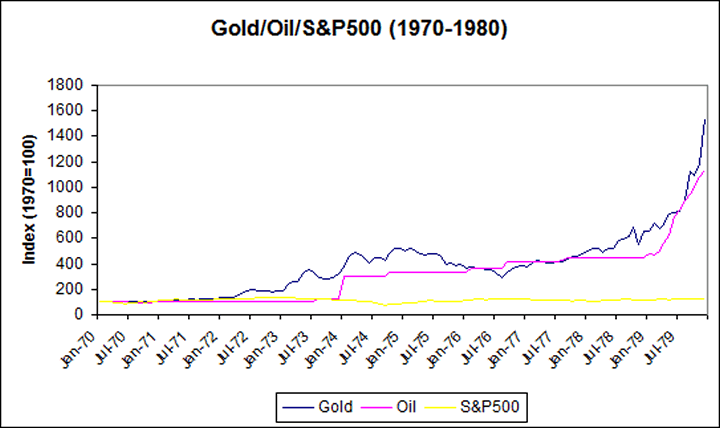

Het was niet makkelijk om enig grafisch bewijs te vinden van deze stelling, maar de volgende grafiek spreekt in deze wel boekdelen. Het is de prijs van olie, goud en S&P 500, geïndexeerd tot 100, beginnend vanaf 1970 en eindigend in 1980.

Of met andere woorden, het begin van een uitbrekende inflatie en het einde van de op hol geslagen stagflatie.

Terwijl de S&P 500 amper van z’n plek kwam over het gehele decennium, gingen de prijzen van grondstoffen door het dak. Olie stond +1.200% hoger, terwijl goud en er nog een schepje bovenop deed met +1.500%.

Vergeet niet, dit zijn de prijsstijgingen van de individuele grondstoffen. De betreffende aandelen deden het met een factor 2 à 3 beter!

Een dergelijke klimaat staat ons opnieuw te wachten.

Maar pas op, we zijn er nog niet. Momenteel loopt alles nog van een leien dakje, en hoeven beleggers zich nog niet te veel zorgen te maken over het bovenstaande scenario. Echter, slimme beleggers doen er wel goed aan om nu al, hier en daar wat voorbereidingen te treffen.

Want een weg terug, die is wat ons betreft niet meer. Het bovenstaande scenario wordt min of meer opnieuw onze toekomst. En daar willen we ons nu al voor een deel op voorbereiden, met onze portefeuille.

Wie vandaag laag wil kopen, moet NU in grondstoffen zitten.

Contrair beleggen is vandaag beleggen in grondstofaandelen. Dit onderdeel wordt door de massa uitgespuwd met uitzonderlijke lage waarderingen tot gevolg. De rally in goudmijnaandelen gemist? Of wil je het nog eens overdoen? Lees dan snel verder >>