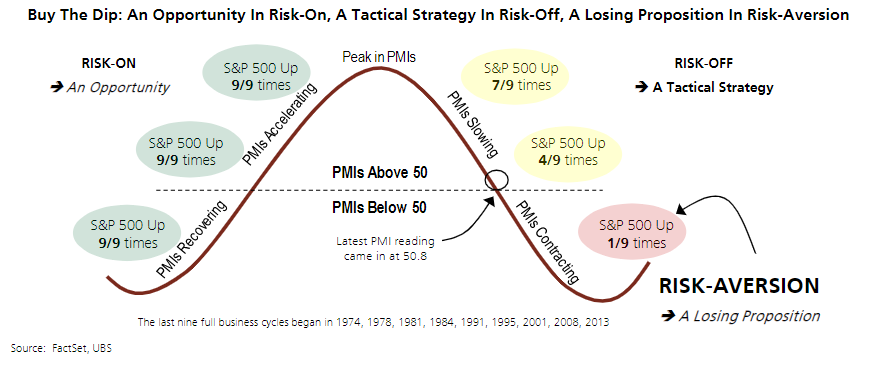

‘Buy the dip’ is de afgelopen tien jaar een zeer winstgevende strategie geweest. Dat benadrukte een analist van zakenbank UBS. Alleen op het moment kan je daar je twijfels bij trekken. Zo is er één economische indicator die aangeeft dat je de strategie nu beter niet kan toepassen.

En nee, het is niet de rentecurve die onlangs omdraaide (die zou juist in het voordeel van aandelen kunnen spreken). Het is de inkoopmanagersindex, ofwel de PMI. De PMI meet de bedrijfsactiviteit in de private sector middels een survey. Deze survey wordt uitgedrukt in een cijfer. Boven de 50 duidt op een uitbreiding van bedrijfsactiviteit en onder de 50 betekent een krimp.

Op het moment is de PMI in de Verengide Staten nog steeds boven de 50, maar het cijfers daalt wel de afgelopen jaren. En de geschiedenis leert dat ‘buying the dip’ dan minder winstgevend is.

Nog twee indicatoren om de strategie te bevestigen

Om de strategie optimaal toe te passen, noemde de analist van UBS nog twee indicatoren. Naast het bepalen van de plaats in de cyclus moet je ook naar de rentestand in combinatie met de koerswinstverhouding kijken en naar de winstverwachtingen.

Als de rentestand gunstig is voor de uitbreiding van de koerswinstverhouding, dus een lage rentestand, spreekt dat in het voordeel van de ‘buy the dip’-strategie. Als de winstverwachtingen daarnaast ook nog eens positief zijn, dan weet je bijna zeker dat je de strategie met succes kan toepassen, volgens de analist.

Alleen nu spreekt van deze drie indicatoren geen één in het voordeel van ‘buying the dip’.

Bron: MarketWatch

Foto: iStock

Spotgoedkoop groeibedrijf … nu nog onder 10 dollar

Een vergeten technologiebedrijf met opwaarts potentieel van bijna 100%.

GRATIS TIP: Het goedkoopste aandeel onder 10 dollar