Hoe overleef je woelige tijden op de beurs? Door meteen als een struisvogel je kop in het zand te steken? Door je hele portefeuille maar meteen te liquideren en in cash te stoppen? Of door de markt te gaan ‘shorten’? Zoals je ziet, zijn er verschillende mogelijkheden. Het antwoord op bovenstaande vragen is echter heel duidelijk: NEEN!

Woelige tijden op de beurs is niet het moment om zotte dingen te doen. Het is juist het IDEALE MOMENT om je portefeuille voor te bereiden op de volgende stijging. Je vermogen beschermen en zelfs doen renderen in woelige beurstijden hoeft echt niet veel van je tijd te kosten. Noch hoeft het erg duur te zijn.

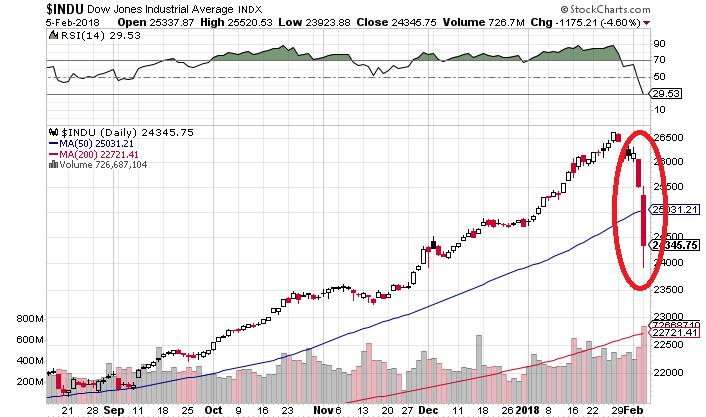

De Amerikaanse S&P 500 ging 112 handelsdagen zonder daling van 1%, 349 dagen zonder daling van 2%, de laatste was in september 2016. Nu knalt de aandelenmarkt op een week 10% lager. Hoe komt dat? En wat zegt dat over de toekomst?

Dit komt maar door 1 ding, zegt Barry Ritholtz, psychologie.

Wanneer de aandelenmarkt rustig blijft stijgen, is iedere – minuscule – daling een reden om te kopen. Dit zorgt ervoor dat stierenmarkten veel langer blijven bestaan dan de meeste beleggers voor mogelijk achten.

Op het einde verliezen beleggers interesse en kopen ze maar wanneer het daalt, het zal toch terug stijgen. Maar het tegenovergestelde van liefde voor aandelen is geen haat, maar onverschilligheid.

Uiteindelijk zal de top van een markt een proces worden. Volatiliteit gaat omhoog en kapitaal wordt gealloceerd naar andere activa. Het enthousiasme verdwijnt en het topproces wordt ingezet. Dat is volgens Ritholtz de fase waarin we ons nu bevinden.

4 tips voor actieve beleggers

Met een beetje organisatie en gezond verstand kom je al een heel eind. Vergeet niet dat aandelenmiljonairs niet worden gemaakt wanneer de koersen stijgen, maar wel wanneer de koersen dalen. Wie dit begrijpt, maakt het meeste kans om aandelenmiljonair te worden via de aandelenmarkt.

Kijk maar naar Warren Buffett, de meester in het kopen van aandelen wanneer het bloed door de straten stroomt.

We vroegen aan 4 specialisten wat de beste manier is om te profiteren van een nieuwe correctie op de aandelenbeurs.

# 1. Verlanglijstje

Een correctie is onvermijdelijk. Het beste dat je kan doen is klaar zijn door je goed voor te bereiden. Dit doe je het beste met een verlanglijstje van aandelen die je wilt kopen. Wanneer de correctie plaatsvindt, kan je deze aandelen aan een veel goedkopere prijs kopen.

Er zijn verschillende manieren om je verlanglijstje op te volgen: ergens opschrijven of een virtuele portefeuille aanmaken. Er zijn tal van apps of sites waar je een virtuele portefeuille kunt aanmaken waarbij je ineens het nieuws over die bedrijven kan opvolgen. Een andere methode is om al een beursorder in te geven voor je favoriete aandelen, maar de aankoopprijs veel lager zetten dan de huidige beurskoers.

# 2. Koop de sterkste aandelen

Tijdens een correctie worden ook de sterkste aandelen afgestraft. Je kan tijdens die correctie de sterkste aandelen kopen, deze aandelen herstellen bijna altijd en meestal als eerste. Dit kan je vooral toepassen wanneer een bepaalde sector zwaar afgestraft wordt.

# 3. Volg grote beleggers

Je kan ook de acties volgen van ’s werelds beste beleggers. Uit de kwartaalrapporten van hun bedrijven kan je opmaken welke bedrijven de grote beleggers kopen. Zo kocht Warren Buffett in het 4e kwartaal 2015 voornamelijk aandelen van Deere & Company. Het is een typisch Buffett-aandeel aantrekkelijk voor de lange termijn.

Tijdens de financiële crisis kocht Buffett aandelen van Bank of America, vorig jaar begon hij Apple te kopen. Maar Buffett is zeker niet alleen. Beleggers met naam en faam zijn vooral in moeilijke tijden vaak een goede houvast.

# 4. Gespreid aankopen

Gespreid aankopen wil zeggen dat je op regelmatige tijdstippen geld investeert, ook tijdens een aandelencorrectie. Wanneer de prijzen dalen, kan je meer aandelen kopen voor hetzelfde geld. Zo profiteer je van een correctie en koop je altijd op of nabij de bodem. Je koopt uiteraard ook nabij de top, maar de winst die je behaalt door nabij de bodem te kopen, overtreft het nadeel van nabij de top te kopen.

Foto Credit: iStock