We zijn er nog niet, zegt beursveteraan Jim Rogers, maar wanneer we terug te maken krijgen met een berenmarkt in aandelen, gaat het ‘doozy’ zijn. Volgens Rogers gaan we ooit terug een berenmarkt krijgen, zoals er altijd zijn, maar deze zal wel de grootste ooit worden.

Rogers is een belegger die al talrijke ups en downs meemaakte op de beurs. Hij weet waarover hij spreekt. Hij werd miljardair door op de juiste manier te beleggen. Maar de situatie van vandaag is uitzonderlijk … uitzonderlijk zorgwekkend.

Overal zijn er schulden, en de schuldenlast is veel, veel hoger. Dit zorgde 10 jaar geleden al voor een forse daling van de aandelenmarkten, en deze keer zal het nog veel erger worden.

Rogers ging al door enkele stevige berenmarkten op de beurs. Hij was als belegger actief tijdens de crash van 1987 (-36%), het barsten van de technologiebubbel begin deze eeuw (-38%) en de Grote Recessie (-54%). Maar hij voorspelt dat de volgende crash de grootste ooit zal worden.

Vooral jonge beleggers worden het slachtoffer

Jongeren nemen graag risico’s, ze zien geen gevaren. Je hebt deze jongeren nodig in een stierenmarkt. De jongere generatie heeft de laatste jaren dan ook enorm veel geld kunnen verdienen op de aandelenmarkt. ‘Wanneer je 26 bent, denk je dat je alles beter weet en dat je de slimste belegger ter wereld bent.’

Maar jongeren hebben geen ervaring met een beurscrash. En dat zal ze zuur opbreken bij de volgende financiële crisis. Ze zullen niet beseffen wat er allemaal gebeurt.

“They make a lot of money. They don’t know why they made money. So they don’t know why they lose money. They don’t know what happened,”

Oplossing voor een aandelencrash

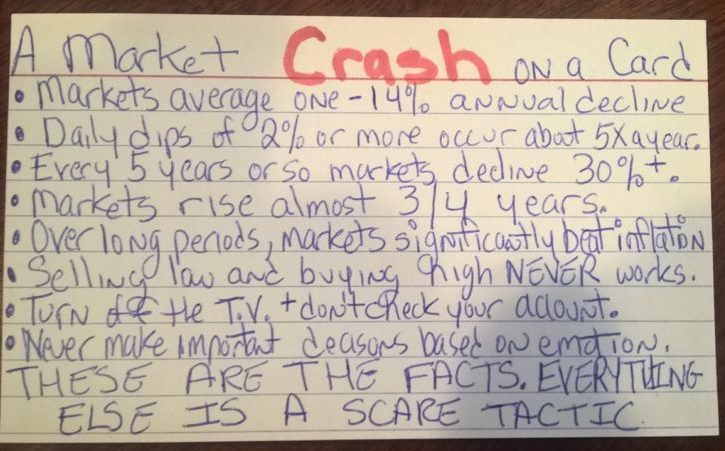

De oplossing voor een aandelencrash, is volgens Ritholtz Wealth bijzonder eenvoudig. Je moet weten waar je aan toe bent. Na regen komt altijd zonneschijn, ook op de beurzen. Zelfs wanneer de donkerste wolken voor de zon hangen.

Maar let op.

Wie zijn verliezen kan beperken, geeft zichzelf een straatlengte voorsprong op de rest wanneer een nieuwe stierenmarkt begint. Je leest er hier alles over: Minder verliezen = meer winnen.

Bronnen: Value Jagers – Twitter Ritholtz Wealth – MarketWatch