Laag kopen en hoog verkopen, het is de meest eenvoudige manier om veel geld te verdienen op de beurzen. Helaas is het ook de moeilijkste manier. Veel beleggers kopen liever hoog in de hoop nog hoger te verkopen. Wie hoog rendement wil met laag risico, kan daarom vandaag veel beter zilver kopen.

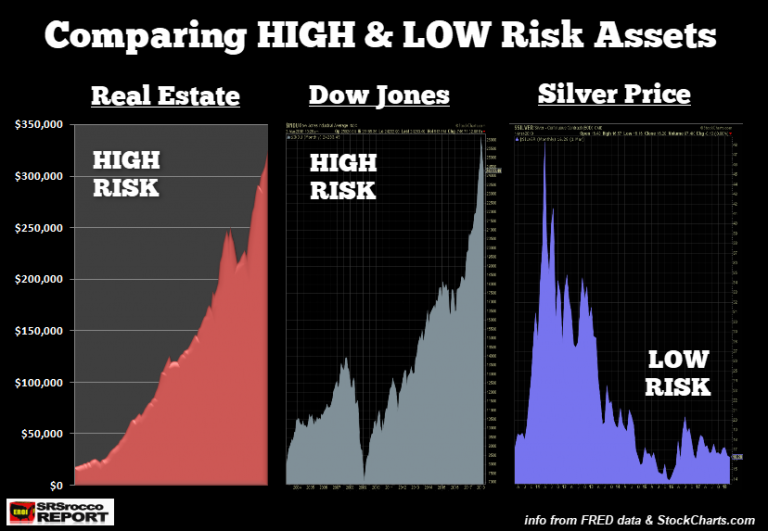

Onderstaande grafiek van SRSrocco Report maakt duidelijk dat zilver zwaar ondergewaardeerd is ten opzichte van vastgoed en de aandelenmarkt. Beurzen gaan altijd in cyclussen. Er zal dus een tijd komen waarbij de waarderingen van vastgoed en/of aandelen terug beginnen te dalen terwijl die van andere activa zoals zilver terug begint te stijgen.

Helaas missen de meeste beleggers die ommekeer.

Overgewaardeerde vastgoedmarkt

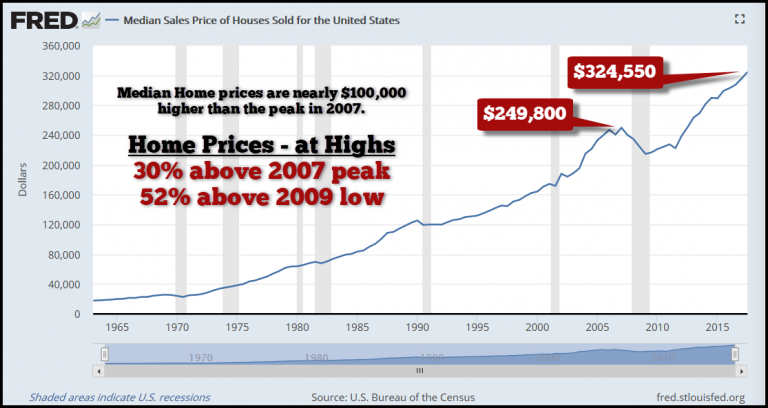

Volgens de St. Louis Federal Reserve data (FRED) ligt de gemiddelde huizenprijs in de Verenigde Staten zo’n $75.000 hoger dan tijdens de bubbelpiek van 2007. Dat is een stijging van 30% bovenop de hoogste prijs ten opzichte van de vorige bubbel en meer dan 50% boven het dieptepunt van de correctie in 2009.

6 grondstoffen waarvan de vraag in de komende jaren zal exploderen

Overgewaardeerde aandelenmarkt

Terwijl de vastgoedprijzen in de Verenigde Staten meer dan 50% toenamen, steeg de Dow Jones meer dan 200% in diezelfde periode. De Amerikaanse aandelenmarkt is naar historische maatstaven een van de duurste uit de geschiedenis en de huidige stierenmarkt is een van de langste en sterkste uit de geschiedenis.

Voor de zilverprijs zien we echter het omgekeerde. De zilverprijs staat meer dan 50% ONDER de vorige recordkoers. Zilver is net als de goudprijs al een paar jaar bezig met een stevige bodemformatie. Dit betekent dat het neerwaartse risico beperkt is terwijl het opwaarts potentieel hoog ligt.

Zilver: waarom nu een goed moment is om te kopen

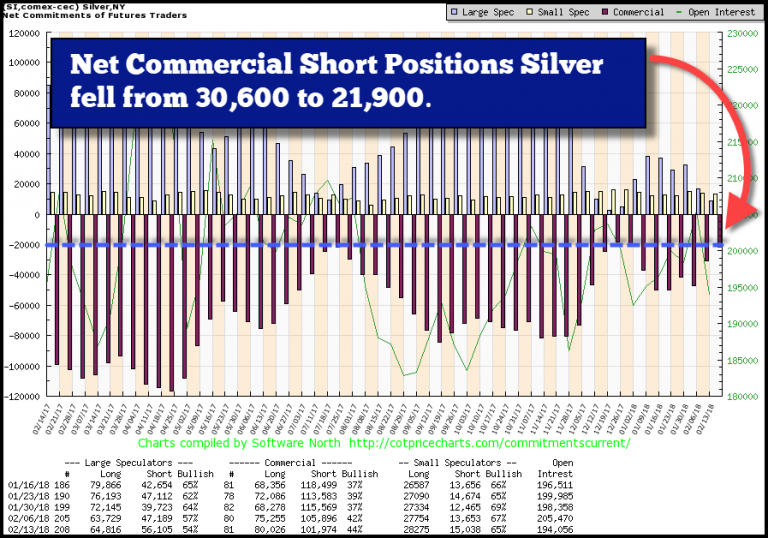

Ondertussen staan de commerciële short posities die inspelen op een verdere daling van de zilverprijs op een zeer laag niveau. Commerciële handelaars verwachten dus niet dat de zilverprijs nog veel verder kan dalen.

Waar wil jij het liefste in beleggen?

Activa die grootste deel van de stijging al achter de rug hebben, m.a.w. een hoog risico voor een laag rendement. Of … activa waar de volgende stijging nog moet beginnen, m.a.w. een laag risico voor een hoog rendement.

Bron: SRSrocco Report

Foto Credit: iStock