Afgelopen weekend werd de jaarlijkse brief van Warren Buffett aan de aandeelhouders van Berkshire Hathaway gepubliceerd. Het is ondertussen een iconische brief geworden die al +50 jaar inzichten verschaft in de toekomst van Berkshire Hathaway, en ook goed advies bevat voor de gemiddelde belegger.

Ook dit jaar bevat de brief van Warren Buffett weer tal van wijsheden. Dit zijn de belangrijkste:

-1. Waarom Buffett zo weinig aandelen/bedrijven koopt

Berkshire Hathaway zit op een berg cash van ondertussen $116 miljard. Het is ondertussen ook al 2 jaar geleden dat Buffett en Co een grote overname hebben gedaan. De enorme hoeveelheid cash zet Buffett nog steeds niet aan om het geld aan het werk te zetten.

“Wij kopen aandelen van bedrijven met een competitief voordeel, kwalitatief sterke managers, die intern kunnen groeien en aan een redelijke prijs. Vooral dat laatste is de laatste jaren een obstakel.”

Anderzijds is er ook het probleem van goedkoop geld. Door de lage rentevoeten kan bijna iedere veel te duur betaalde overname toch nog winst opleveren.

-2. Aandelen kopen met geleend geld

Volgens Buffett is het niet aan te raden om aandelen te kopen met geleend geld, ook al kan een te duur betaalde overname geld opbrengen als de rentevoet maar laag genoeg is. De strategie om dit niet te doen, heeft Berkshire Hathaway al veel geld gekost de laatste jaren. Maar, zegt Buffett, Charlie Munger en ik slapen er wel veel beter door.

We geloven dat het niet waard is om risico’s te nemen voor iets dat je al hebt, zodat je iets kan kopen dat je niet nodig hebt.

Lees ook: BeursKampioenen – Zo verdienen de meest succesvolle beleggers hun miljoenen

-3. Liquiditeiten en cash geld

Buffett heeft ondertussen al zo’n $116 miljard cash geld op de balans staan bij Berkshire Hathaway. Het geeft hen het voordeel om niet afhankelijk te zijn van derde wanneer ze geld nodig hebben. We hebben Berkshire Hathaway zo opgebouwd zodat we geen geld nodig hebben, ongeacht welke extreme situatie zich zouden voordoen in de toekomst.

-4. De Verenigde Staten

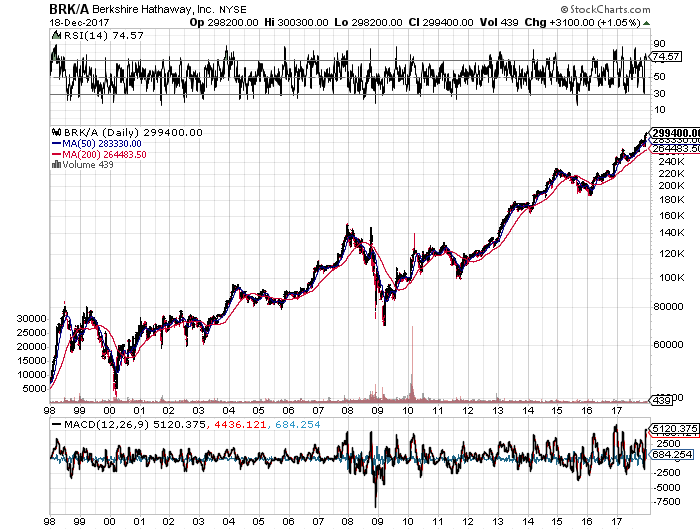

Het orakel van Omaha gelooft als geen ander in de toekomst van de Amerikaanse economie. Wij kopen bedrijven, geen tickersymbolen van aandelen gebaseerd op grafieken of koersdoelen van analisten. Zo zullen de meeste investeringen succesvol zijn, soms een gemiddelde return, soms een heel hoog rendement en soms maken we een dure fout. Maar beleggers in Amerikaanse aandelen hebben nog lange tijd de wind in de rug.

-5. De kunst om een idioot te zijn

Wat beleggers nodig hebben, is de mogelijkheid om FOMO en angst te negeren en de focus te leggen op een paar simpele fundamenten. Men moet bereid zijn om lange tijd het onmogelijke te geloven, zelfs wanneer men eruit ziet als een idioot.

Bron: MarketWatch