Wanneer een aandelenmarkt crasht, kan niemand voorspellen. Dat de aandelenmarkt in de toekomst zal crashen, is echter een 100% zekerheid. Maar dit kan je in jouw voordeel uitspelen. Beursmiljonairs worden namelijk niet gemaakt wanneer de koersen stijgen, maar vooral wanneer de koersen dalen.

Warren Buffett, de man die altijd het hoofd koel houdt, geeft zijn advies.

Het is als belegger niet eenvoudig om de toekomst in te schatten. Maar dat is ook niet nodig, zegt een van ’s werelds beste beleggers Warren Buffett.

Blijf op de hoogte van alle beurs- en aandelennieuws via de Slim Beleggen Daily. Schrijf hier gratis in >>

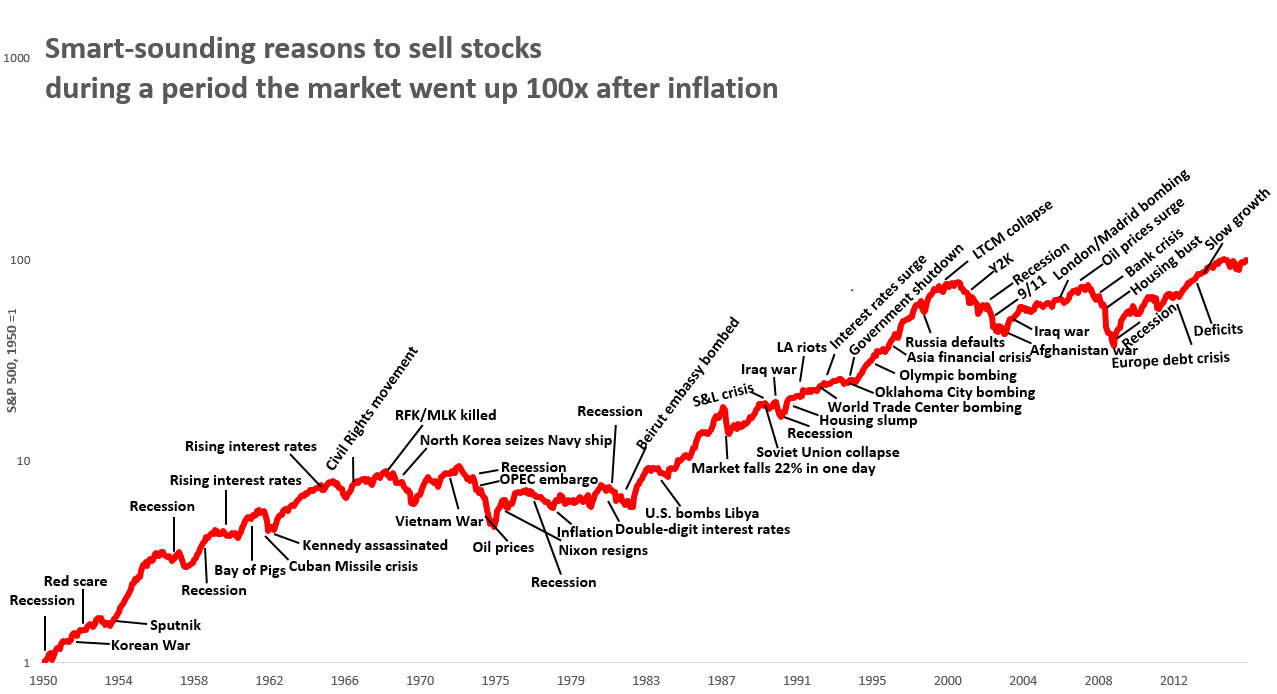

Op lange termijn zal de aandelenmarkt het goed blijven doen, zegt het Orakel van Omaha. Er zullen altijd redenen zijn om aandelen niet te kopen, maar er is 1 reden om wel aandelen te kopen: de bedrijven zullen nog jaren en jaren blijven groeien.

Wie belegt in kwalitatief sterke aandelen en dat op regelmatige tijdstippen doet, zal winst maken met zijn beleggingen op lange termijn, aldus Buffett.

De beurzen kunnen en zullen nog fors dalen, ook in de komende jaren. Niemand kan je vertellen wanneer dit gebeurt. Maar je kan je er wel op voorbereiden om er beter uit te komen.

Dit moet je onthouden wanneer de beurzen crashen, zegt Warren Buffett:

–1. Algemene angst is jouw vriend. Als belegger zou je blij moeten zijn wanneer alle aandelen dalen. Dat is het moment dat er koopjes te doen zijn.

-2. Individuele angst is jouw grootste vijand. Individuele angst zorgt dat je de verkeerde beslissingen neemt en … het is totaal niet nodig.

Als voorbeeld kunnen we Bank of America nemen. In het midden van de financiële crisis, op het moment dat niemand nog iets van banken moest weten, investeerde Buffett. Bank of America was een kwalitatief sterk aandeel midden in een gigantische sell-off. Minder dan 10 jaar later boekt Buffett een winst van $11 miljard.

Hoe het hoofd koel houden bij een volgende aandelencrash

De belangrijkste les voor een belegger is om niet in paniek te schieten. Maar wat moet je nog op letten om niet in de valkuil van de aandelenmarkt te stappen?

-1. Een normaal jaar bestaat niet

Er wordt al snel gezegd dat een aandelenmarkt gemiddeld zo’n 7% à 9% per jaar opbrengt. Dat klopt, maar de nadruk ligt natuurlijk op het woord ‘gemiddeld’. Dit betekent dat ieder jaar anders is en dat de beurs volatiel blijft met goede en slechte periodes. Dit is altijd zo geweest en dat zal altijd zo blijven.

-2. ‘Het enige dat je moet weten is waaraan je dood gaat, en daar moet je niet naartoe gaan’

Dit is een uitspraak van Buffett uit 2009. Hij wil hiermee zeggen dat hij liever in bedrijven investeert waarvan hij weet wat ze over 10 jaar nog zullen doen. Hij vermijdt bedrijven waarvan hij de toekomst niet kan evalueren. Dat is ook de reden waarom Buffett niet mee deed met de dotcom-manie. Hij blijft bij bedrijven met de grootste slaagkans op lange termijn.

-3. Wees niet afhankelijk van de grillen van de markt

Buffett houdt altijd een zeer grote cashvoorraad aan. Deze cash beperkt zijn rendement in periodes van groei, maar het beschermt hem ook in periodes dat de aandelenmarkt van kant wisselt. En het geeft hem de mogelijkheid om te kopen wanneer het water bij anderen tot aan de lippen staat.

-4. Opwinding en kosten zijn de grootste vijanden

Emoties hebben geen plaats op de aandelenmarkt. De verkeerde emoties kunnen resulteren in grote verliezen. Emoties in ongewone markten zorgen ervoor dat beleggers kopen wanneer ze moeten verkopen en verkopen wanneer ze moeten kopen. En dan lopen de kosten al snel op. Beleggen is zoals boodschappen doen, je vindt het leuk wanneer de prijzen dalen en je vindt het nog leuker wanneer de prijzen de week erna nog goedkoper zijn.

Bron: The Fool – Time Money

Foto Credit: iStock