De aandelenmarkten zijn de afgelopen 10 jaar enorm gestegen. Een dip in 2009 werd een ultiem hoogtepunt dezer jaren. Maar toch zien we een markt van 10 biljoen dollar de afgelopen twee jaar nog maar weinig bewegen. Vanaf midden 2014 is de aandelenmarkt nergens meer naartoe gegaan. Geen daling, geen stijging.

De afgelopen twee jaar kunnen we allerminst toeschrijven aan een ‘vervolg van een stierenmarkt’, in ieder geval veel minder dan het vervolg van de stierenmarkt die begon in 2002 toen de dip van 2009 werd goedgemaakt met een nog hogere top. Vergeet niet: we hebben het hier over één van de drie meest overgewaardeerde markten uit de geschiedenis naast die van de aandelenmarkten uit 1929 en 2000.

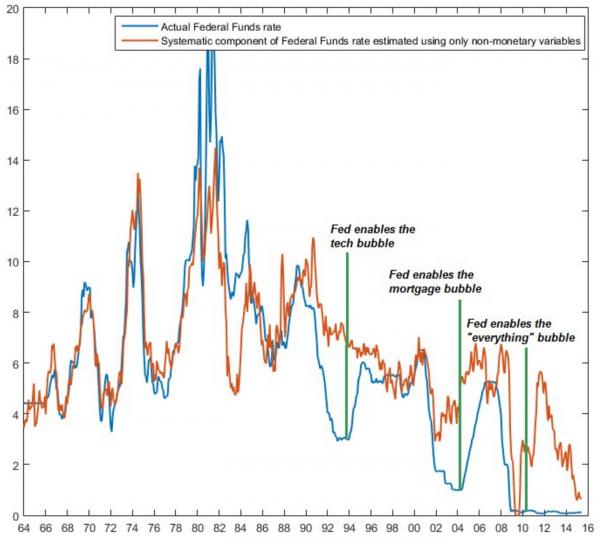

Er is geen reden om aan te nemen dat de huidige situatie goed zal aflopen voor diegene die zich als investeerder blijft focussen op de aandelenmarkten. Marktcyclussen zijn net zo natuurgetrouw als de komst van de zomer en de winter, de zonsopgang en de zonsondergang. Monetair beleid kan enig invloed uitoefenen, maar een cyclus niet uit de weg ruimen. Tijdens deze huidige cyclus is een verdamping van de marktkapitalisatie met 40% tot 55% geen ongewoon fenomeen. Onderstaande grafiek toont aan welke beperkte invloed de Fed gehad heeft op marktbewerkingen.

Maar dan is er de vraag waaruit welvaart dan echt bestaat. Marktkapitalisatie is uiteindelijk maar de waarde van een aandelen maal de hoeveelheid aandelen die door een partij de markt ingeduwd zijn. Wanneer een tandarts in Amsterdam zijn aandelen verkoopt voor 10 dollarcent onder de huidige beurswaarde, dan kan de marktkapitalisatie ineens met miljoenen dollars afnemen, immers zijn alle in omloop zijnde aandelen ineens 10 cent goedkoper geworden. Besef dat niet het aantal waardepapieren afneemt, maar enkel van eigenaar veranderd die voor verschillende prijzen deze papieren verhandelen.

De papieren rommelmarkt van 10 biljoen dollar

Deze economische welvaart berust enkel op de toekomstige toestroom van mogelijke nieuwe kopers en verkopers van dit ‘waardepapier’. Deze papieren markt is er één van 10 biljoen dollar, een enorm overgewaardeerde markt die zich zwaar heeft laten opfokken door het ruime monetaire beleid van de Federal Reserve. Beleidsmakers en investeerders doen er goed aan zich te gaan realiseren wat nu eigenlijk ‘echte’ economische waarde heeft. We hebben het dan over ‘echte tastbare’ goederen zoals vastgoed, fabrieken, infrastructuur, of intellectueel kapitaal zoals scholen, onderwijs, onderzoek, kennis en systemen, maar ook energiebronnen en watervoorzieningen.

Terwijl het gros van mening is dat de Federal Reserve de economie heeft laten groeien, blijkt in werkelijkheid dat er enkel een papieren bubbel is opgeblazen die alleen maar goed is geweest voor de statistieken. Ondertussen verschuift de arbeid nog steeds naar de lage-loon landen, versobert de infrastructuur en worden er gebouwen neergezet enkel om een mooiere skyline te creëren of om als speculatieobject in gebruik te nemen. De Fed heeft slechts botox in het systeem gepompt om het plaatje er beter uit te laten zien. Dit beleid heeft een gezonde groei van deze economie ontnomen. De gevolgen: investeringen die enkel op korte termijn voor een beperkte groep investeerders hebben gerendeerd dat gevolgd zal worden door een gegarandeerde leegloop van ditzelfde papieren systeem. De cocaïne voor deze economie raakt uitgewerkt, de markten lopen vast en een volgende renteverhoging zal er geenszins komen omdat deze markt nog snakt naar de laatste restjes verdovende middelen om de high nog enigszins in stand te houden.

De enige oplossing om het systeem voor een keiharde klap te behoeden is door het invoeren van een beleid dat beleggers ertoe aanzet te investeren in zaken die er werkelijk toe doen in een economie. Geen hebzuchtig gewin voor korte termijn maar meer duurzaamheid voor de toekomst dat minder gericht is op het individu en meer focus legt op de samenleving. De papieren rommelmarkt lijkt hoe dan ook zijn mooiste tijd gehad te hebben.