De verkoopgolf op de goudmarkt is de laatste maanden zo krachtig geweest, dat de nieuwe uptrend gekraakt werd in de voorbije week. Momenteel zit goud terug in de neutrale zone. Dit betekent dat de trend onbepaald is, waardoor het volgende momentum opwaarts, maar ook neerwaarts kan worden.

Dit kan natuurlijk implicaties krijgen voor goud in de komende maanden en jaren. De vraag die iedere goudbelegger vandaag heeft: was dit een eerste correctie binnen de nieuwe stierenmarkt, of was dit een zogenaamde ‘bull trap’?

Om hier een zinvol antwoord op te formuleren, is het goed om eens een stap terug te zetten en diverse episodes te analyseren.

Op de eerste plaats is er de korte termijn. Goud maakt al een flink ommezwaai in 2016. Het edelmetaal bodemde rond de jaarwisseling, steeg hard richting de zomer, en zakte weer diep weg in het najaar.

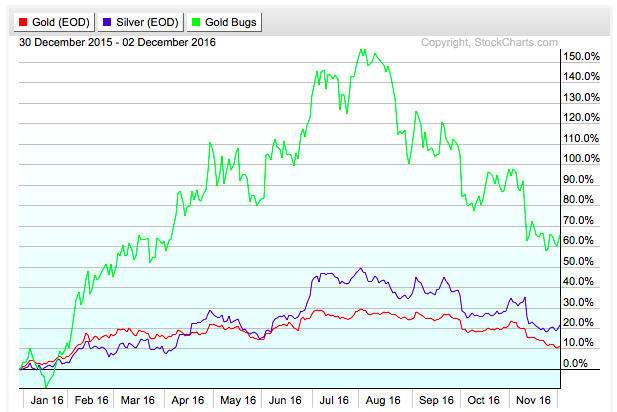

Maar wat is de feitelijke stand van zaken? Die ziet u op de onderstaande grafiek.

U ziet dat goud, ondanks de zware correctie sinds de top, nog altijd op 10% rendement staat in 2016. Dat is natuurlijk beduidend minder dan het hoogtepunt van circa 30%, maar 10% blijft uiteraard ook niet te versmaden.

Nog belangrijker zijn daarin zilver en de mijnaandelen. De zilverprijs staat in 2016 nog altijd op een rendement van 20%, en de HUI-index levert een knalprestatie af van 60%.

Dit zijn resultaten waar iedereen voor zou hebben getekend in 2015. Maar nu het einde van 2016 nadert, laten weer heel wat goudbeleggers het hoofd hangen. Ze verwachten dat de positieve trend zal veranderen in een neerwaartse spiraal.

Begrijpelijk, maar het zijn vooralsnog emoties, want de feiten zeggen iets anders.

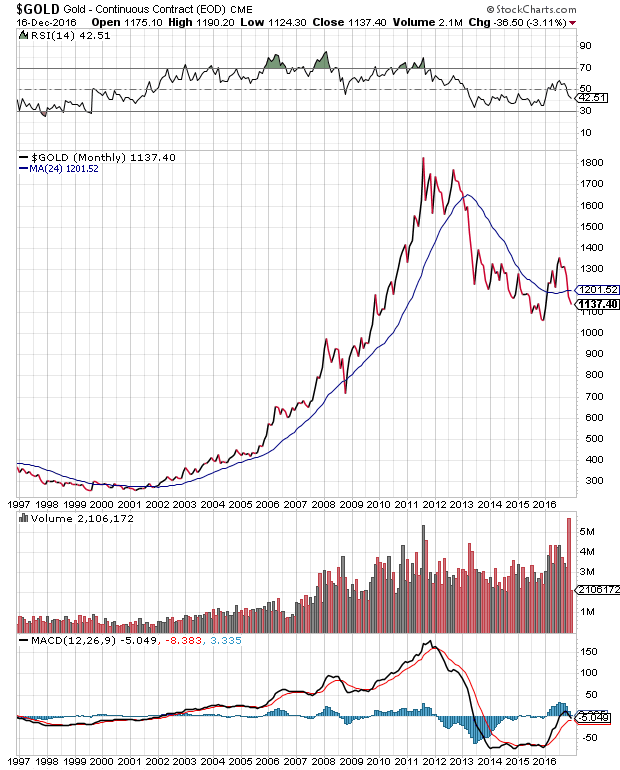

Wie naar de goudgrafiek over de heel lange termijn bekijkt, die ziet het volgende.

Het is een hele brok aan informatie, maar we gaan het in detail beschrijven.

Op de bovenstaande grafiek ziet u de maandgrafiek van goud (in dollar) over de afgelopen 20 jaar. Op dezelfde prijsgrafiek, ziet u tevens het 24MA, oftewel de trendlijn voor 2 jaar. De grote goudbeweging.

Verder zijn er 3 bijkomende grafieken:

- RSI,

- MACD,

- volume.

De eerste twee zijn momentumindicatoren, terwijl de laatste voor zich spreekt.

Zoals op de prijsgrafiek duidelijk is te zien, vormt de 24MA-lijn altijd een goede graadmeter voor de langetermijntrend: als de maandgrafiek boven de lijn zit, is de trend opwaarts gericht, en andersom.

Tot 2001 bleef de goudprijs onder de lijn. Daarna bleef de grafiek boven de 24MA-lijn, helemaal tot aan de correctie van 2008. Dit bleek echter een kortstondig correctiesignaal. Al snel schoot de grafiek van de goudprijs terug boven de bewuste lijn.

Helemaal tot in 2013, waarna de positieve trend definitief brak.

Dit negatieve beeld bleef intact tot dit jaar. In 2016 draaide goud, en ging met de nodige overtuiging opnieuw boven de 24MA-lijn, en bleef daar voor een belangrijk deel van het jaar. Tot recent, toen de goudprijs opnieuw onder de trend postvatte.

Het beeld is dus niet geheel eenzijdig. De hoge volatiliteit bij goud zorgt nu voor veel ruis.

Toch zijn er enkele duidelijke bijkomende signalen vast te stellen. Zo blijft de trendlijn (24MA) opwaarts gericht, ondanks de stevige correctie van de voorbije maanden.

Ook de momentumindicatoren RSI en MACD laten positieve bewegingen zien, maar ook hier is er nog werk aan de winkel.

De grootste beweging vond plaats in de volumegrafiek, met een heftige ‘spike’ op de recente correctie, maar zonder dat de prijs een nieuwe dieptepunt aantikte. En dat is wat ons betreft een belangrijk signaal.

Het geeft immers aan dat, ondanks de grote verkoopgolf, er voldoende (nieuwe) kopers in de goudmarkt zitten. De komende maanden worden dan ook cruciaal voor goud.

Als we alle indicatoren en signalen bij elkaar voegen, dan kunnen we ons niet van de indruk ontdoen dat we voor een nieuwe episode staan in de goudmarkt. En als we een inschatting moeten maken, dan verwachten we dat die episode gepaard zal gaan met een positieve beweging voor goud.

De goudmijnsector staat nog altijd 60% onder hun piek

Terwijl de meeste activa zoals traditionele aandelen of obligaties dicht of nabij hun hoogste niveau ooit staan, blijven goudmijnaandelen naar historisch maatstaven bijzonder goedkoop. Wie op zoek is naar een contraire belegging, kan goudmijnaandelen niet langer negeren.

Het beste moet namelijk nog komen!

U leest hier waarom goudmijnaandelen gemakkelijk kunnen verdubbelen!