Juist in deze onzekere tijd zou je verwachten dat beleggers massaal richting de veilige havens vluchten. Toch weten de veilige havens tot nu toe nog niet te profiteren van de dalende beurskoersen. Zo werden de traditionele ‘veilige havens’ goud en zilver tijdens de afgelopen twee weken geconfronteerd met stevige verliezen. Gisteren wist de zilverprijs zelfs te dalen naar een meerjarig dieptepunt. Hoe kan dit?

Niet alleen de traditionele veilige havens hebben het op dit moment lastig, ook de ‘moderne’ veilige havens staan onder druk. Zo werd de cryptomarkt tijdens de afgelopen weken ook geconfronteerd met stevige verliezen.

Goudprijs kan alsnog profiteren van de onrust op de financiële markten

De dalende beweging bij de veilige havens heeft volgens kenners te maken met onder andere de ‘margin calls’ waar veel beleggers mee geconfronteerd worden. Van een ‘margin call’ is sprake als posities onder water staan en beleggers het verzoek krijgen om geld bij te storten. Op die manier blijven de posities doorlopen. Met andere woorden; beleggers moeten zoveel mogelijk liquide maken om aan de verplichtingen te kunnen voldoen.

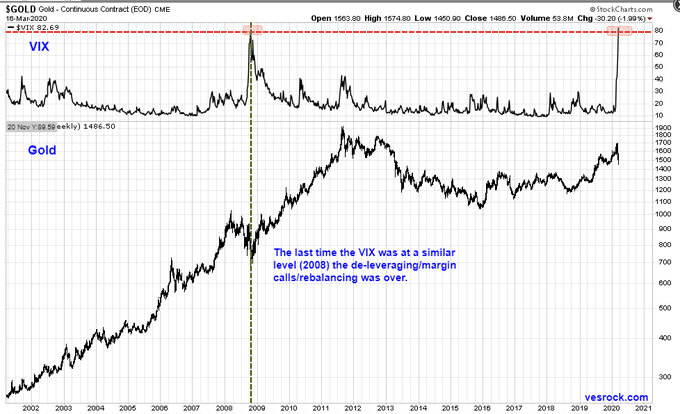

Op de bovenstaande grafiek, afkomstig van VesRock, is te zien dat de goudprijs in het jaar 2008 te maken had met een soortgelijke situatie. Destijds stond de goudprijs tijdens de dalende beweging bij de aandelenmarkten aanvankelijk ook onder druk. Later wist de goudprijs echter fors in waarde te stijgen vanwege gemakkelijke monetaire omstandigheden en QE. En dat scenario is nu opnieuw goed denkbaar.

De goudmijnsector staat nog altijd 60% onder hun piek

Terwijl de meeste activa zoals traditionele aandelen of obligaties dicht of nabij hun hoogste niveau ooit staan, blijven goudmijnaandelen naar historisch maatstaven bijzonder goedkoop. Wie op zoek is naar een contraire belegging, kan goudmijnaandelen niet langer negeren.

Het beste moet namelijk nog komen!

U leest hier waarom goudmijnaandelen gemakkelijk kunnen verdubbelen!