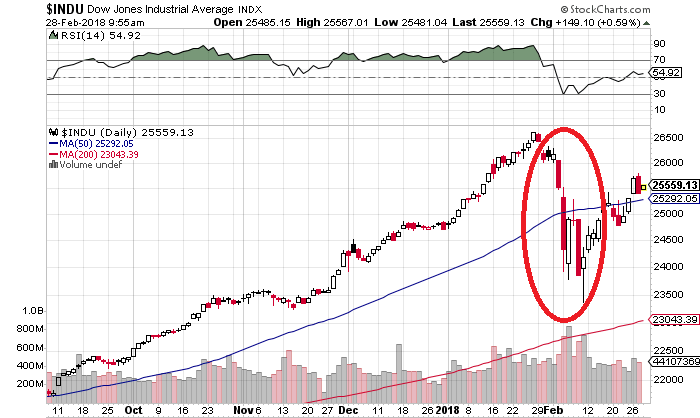

De sell-off van de financiële markten begin februari 2018 was voor velen een verrassing. Voor wie de financiële geschiedenis kent, was het dat echter niet. Hoe langer de situatie stabiel is aan de oppervlakte, hoe instabieler ze eronder wordt. En bepaalde ETFs dragen bij aan deze instabiliteit.

Indien u in ETFs (Exchanges Traded Funds) belegt, is het dus belangrijk om nu even op te letten. ETFs concentreren risico op eenzelfde plaats. Beleggers kopen namelijk ETFs omdat ze dan mee kunnen surfen op de trend van de financiële markten. Ze vergeten daarbij echter dat deze trend niet alleen omhoog kan gaan, maar ook naar omlaag.

Dat zagen we perfect geïllustreerd bij de inverse VIX-ETF. Deze bijzonder populaire ETF speelde in op een daling van de VIX, zeg maar de volatiliteit van de markten. Maar daar kwam met de sell-off abrupt een einde aan … net als met deze VIX.

Ook belangrijk om te onthouden is dat de enorme populariteit van ETFs maakt dat bijna iedereen dezelfde aandelen koopt. ETFs worden aanzien als een goede manier om te diversifiëren. Maar als iedereen dezelfde ETFs koopt, koopt iedereen dezelfde aandelen en is er van diversificatie geen sprake meer. (later meer hierover )

Miljardairs kopen deze 4 aandelen onder $5

ETF-beleggen voor dummies

Beleggers gaan er dan van uit dat ze tijdig uit deze ETFs kunnen stappen. Maar de snelheid van de sell-off van begin februari liet zien dat de meeste beleggers op die momenten een vogel voor de kat zijn. Voor je nog maar kan inloggen bij je onlinebroker, staat je ETF al 10% lager.

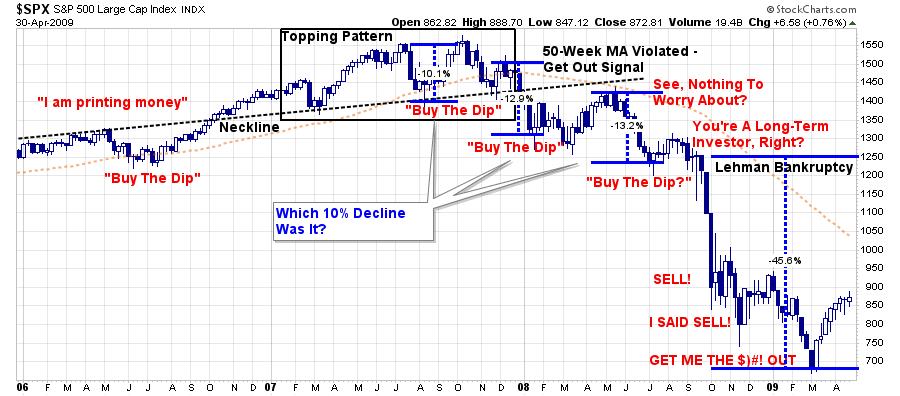

Het herstel dat volgde geeft beleggers ook weer hoop. Het was opnieuw een buy-the-dip-moment. Dit wiegt de belegger verder in slaap. Het geeft hem het gevoel dat het business as usual was/is en dat hij/zij de volgende keer wél op tijd zal verkopen.

Echter, wanneer we kijken naar de vorige financiële crash op de financiële markten, waren er maar heel weinig beleggers die op tijd hun conclusie konden trekken. Op het moment dat ze uitstapten, was het ergste al achter de rug.

Beleggen in ETFs kan dus wel degelijk gevaarlijk zijn.

3 explosieve aandelentips uit de grondstoffensector

Nadelen van ETFs

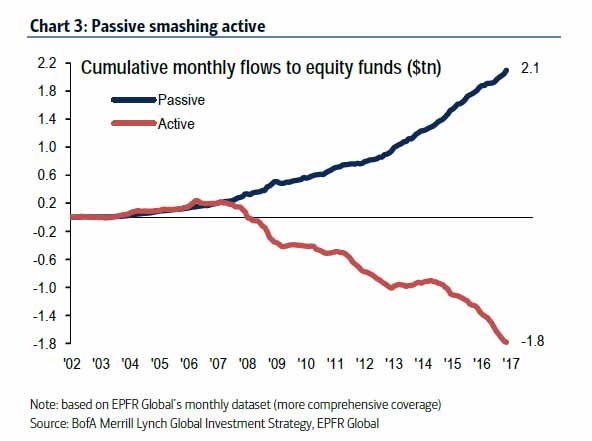

Steeds meer beleggers kiezen ervoor om hun geld niet langer actief te beheren en kiezen liever voor passieve trackers of ETFs, wat ervoor zorgt dat er steeds meer geld naar dezelfde aandelen vloeit.

Denk maar aan Amazon, Apple, Facebook, Google, Microsoft, Procter & Gamble, Johnson & Johnson … Deze bedrijven zijn zo groot, dat ze op hun eentje de richting van een hele index kunnen beïnvloeden.

Wanneer je passief belegt, maak je namelijk geen eigen keuzes meer. Je wilt gewoon de verdeling van een index volgen.

Binnen de S&P 500 index heeft Apple bijvoorbeeld een gewicht van 3,81%. Als beleggers dan de S&P 500 index willen volgen via een passieve ETF, dan zal 3,81% van al het geld dat ze in deze ETF beleggen automatisch in Apple worden belegd.

Passief beleggen heeft dus een paar perverse bijwerkingen:

- De aandelen met het grootste gewicht worden nog groter.

- De duurste aandelen worden nog duurder.

Uiteindelijk stroomt er zoveel geld naar de top 10-aandelen, dat ze op hun eentje de richting van een index beginnen bepalen.

Voordelen voor actieve beleggers

Gelukkig is er ook een heel positief neveneffect.

Ten eerste kan je ETFs óók gebruiken om actief te beleggen wanneer je een portefeuille inricht met ETFs en deze actief beheert.

Ten tweede schept dit opportuniteiten voor aandelen die niet of nauwelijks in de indexen zitten.

Dankzij de populariteit van passief beleggen (in totaal is er al 4 biljoen dollar belegd in passieve ETFs), wordt er veel meer geld gestoken in de opvallende en gekende bedrijven, maar wordt er veel minder tijd besteed aan ongeliefde sectoren en bedrijven.

Hierdoor ontstaan er veel meer kansen voor valuebeleggers om ongekende/ongeliefde bedrijven te analyseren en te kopen.

Als value-belegger heb je nu dus het rijk voor jou alleen.

Terwijl iedereen zijn centen in de 50 meest gekende bedrijven stopt, kan jij rustig op zoek gaan naar de echte parels.

Wereldwijd zijn er duizenden beursgenoteerde bedrijven. Waarom dan enkel kijken naar de grote, gekende bedrijven die iedereen kent en die duur gewaardeerd staan?

Er zit geen rek meer op de traditionele grote bedrijven, en er zal volgens ons heel wat geld vloeien van de gekende “top 50” naar andere ondergewaardeerde sectoren en aandelen.

Meer nog, mocht er zich een correctie of een crash voordoen en beleggers worden angstig, dan zullen ze heel wat geld uit ETFs halen en zullen de grote bedrijven erg hard crashen.

Actieve value-beleggers zullen hier minder hard door geraakt worden en zullen in zulke markt veel beter presteren.

Foto Credit: iStock