Tijdens de afgelopen jaren is er veel gesproken over de zogenoemde ‘omgekeerde rentecurve’. Deze omgekeerde rentecurve vormde volgens sommige analisten een bedreiging voor de Bull Market. Tijdens de afgelopen maanden is de lange rente echter weer wat opgelaaid en juist dat kan een bedreiging zijn voor de financiële markten.

Normaal gesproken is de rente op de kapitaalmarkt voor de korte termijn lager dan de rente voor de lange termijn. Dat is volkomen logisch, want bij de rente op de lange termijn zit er meer risico en onzekerheid in verwerkt. En uiteraard willen verstrekkers van vermogen dan een hogere vergoeding zien. Maar, tijdens de afgelopen jaren stegen sommige Amerikaanse korte termijn rentes boven de lange termijn rentes uit. En dat had alles te maken met het monetaire beleid van de Fed. Ook in 2020 was er een tijdje sprake van een ‘negatieve rentecurve’.

Wall Street kan last krijgen van de stijgende rentecurve

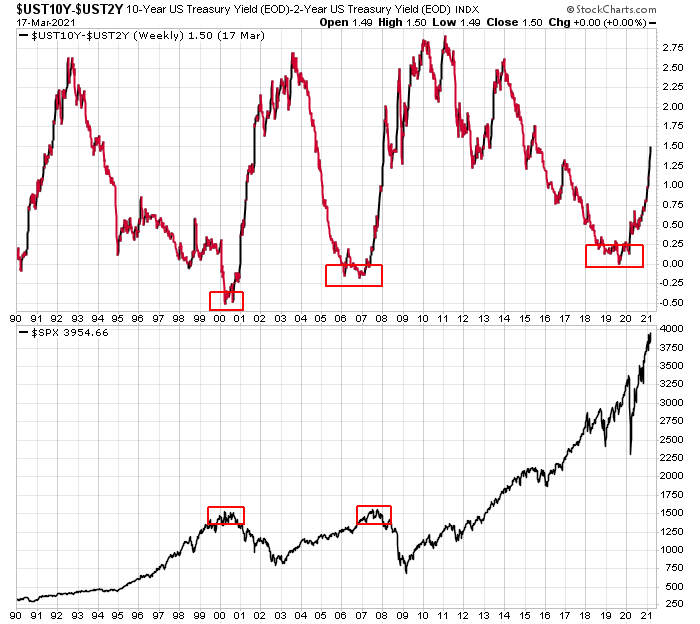

Op de bovenstaande grafiek, afkomstig van Leavitt Brothers, is te zien dat de Amerikaanse rentecurve tijdens de afgelopen maanden aanzienlijk is opgelaaid. En juist deze ontwikkeling kan onheil voor de beurzen betekenen. Op de grafiek is namelijk te zien dat Wall Street in het verleden juist geconfronteerd werd met een forse beursdaling indien de rentecurve na een lange dalende periode weer aan het oplaaien was. En daar is nu sprake van.

Moeten we vrezen voor het einde van de Bull Market?

Vrees jij ook een nieuwe aandelencrash?

De beurs stijgt al ruim 8 jaar! Daarmee nadert het einde van de huidige cyclus nu met rasse schreden. Een crash van de aandelenmarkt dringt zich op. Slimme beleggers nemen nu actie, voor het te laat is.

Ontvang HIER jouw gratis exemplaar van het Crash Kompas (een must voor iedere belegger die geld wil verdienen tijdens de volgende aandelencrash)