Rendementen uit het verleden zijn geen garantie voor de toekomst. Toch kan men niet ontkennen dat we de huidige situatie op de Amerikaanse aandelenmarkt al eens eerder gezien hebben. Namelijk in 1929, 1987 en bij de Japanse Nikkei in 1990. Indien de vergelijking van 2018 opgaat, kan de S&P 500 meer dan 30% dalen.

Toen Bitcoin zijn parabolische stijging neerwaarts doorbrak midden december, durfde niemand geloven dat de cryptomunt zo zwaar zou terugvallen. Nochtans is dat iets dat technische analisten vaak voorspellen: het doorbreken van een parabolische stijging resulteert vaak in een tranendal.

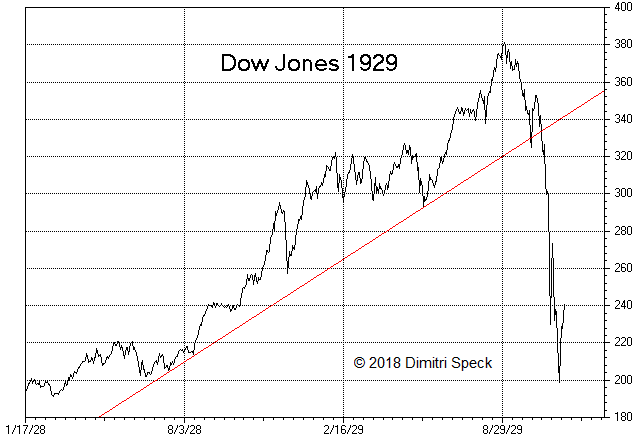

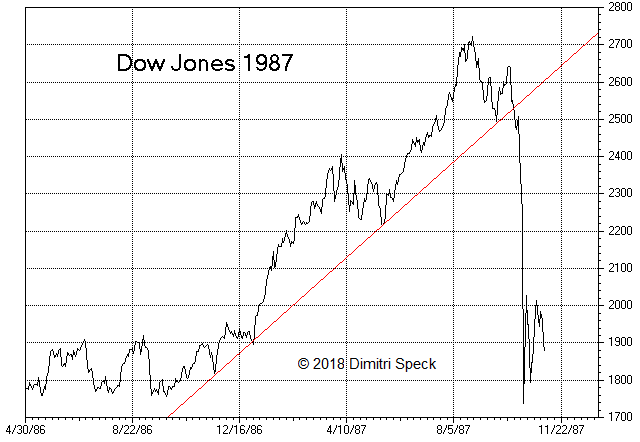

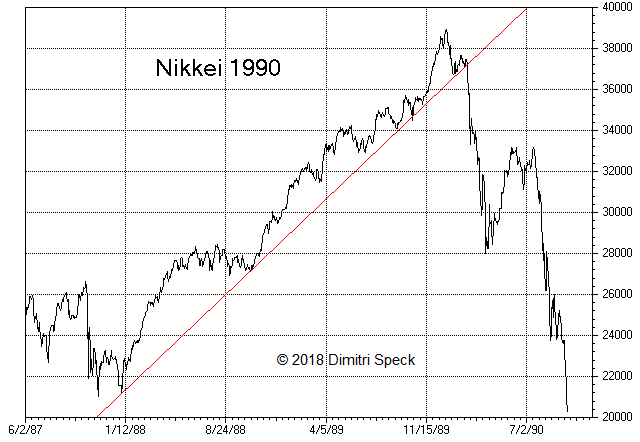

Ook op de aandelenmarkt zorgt een neerwaartse doorbraak van een versnelde stijging vaak voor een forse daling. Dat zagen we eerder in de VS in 1929 en 1987, in Japan in 1990 en … nu dreigt dit scenario zich opnieuw te herhalen.

3 explosieve grondstoffen(tips) onder $5

Iedere keer vertoonde de beursindex dezelfde 5 eigenschappen die de crash vooraf gingen:

- Een rally met een stijgende trendlijn

- Een versnelling van de rally naar het einde toe

- Een daling die de trendlijn test

- Een rebound

- Een neerwaartse doorbraak van de trendlijn

De S&P 500 zit al sinds 2016 in rally-modus naast een stijgende trendlijn. Na de verkiezingsoverwinning van Donald Trump kende die rally een versnelling. Met de crash van februari werd de trendlijn getest. Daarop volgde een rebound en na de laatste sell-off werd de trendlijn neerwaarts doorbroken.

Klinkt bekend?

De gelijkenissen zijn duidelijk, het vervolg niet

De gelijkenissen met 1929, 1987 en 1990 zijn treffend. Kijk maar naar de volgende 3 grafieken uit die periodes en vergelijk ze met bovenstaande grafiek van nu.

Dow Jones 1929

Dow Jones 1989

Nikkei 1990

En de gelijkenissen gaan veel verder dan alleen de grafiek.

Tijdens de 3 vorige crashes duurde het gemiddeld zo’n 25 dagen vanaf de piek tot de eerste test van de trendlijn. In 2018 was dat 13 dagen.

De rebound piekte gemiddeld zo’n 38 dagen later, in 2018 was dat 42 dagen.

Sinds de piek duurde het tussen 44 en 53 dagen vooraleer de trendlijn neerwaarts werd doorbroken in 1929, 1987 en 1990. In 2018 was dat 56 dagen.

M.a.w. de gelijkenissen zijn bijzonder sterk.

Wat het vervolg betreft, is dat veel minder.

- Na de crash van 1929 daalde de Dow Jones 90% over een periode van 2,8 jaar

- De crash van 1987 had na een daling van 22% op 1 dag het ergste al achter de rug

- De Nikkei ging na 1990 in een berenmarkt die bijna 30 jaar duurde waarin de index 82% verloor

Conclusie

Wat we wel vaak zien, is dat bij een doorbraak van de trendlijn de index evolueert naar het beginpunt van die trendlijn. Die ligt voor de S&P 500 rond 1.900 punten of een daling van 34% sinds de piek.

Bron: Acting Man

Foto Credit: iStock