PetroChina, de Chinese oliegigant, was het eerste bedrijf met een beurswaarde boven $1.000 miljard. Maar lang hebben beleggers niet kunnen genieten van die status. PetroChina daalt al 10 jaar onafgebroken sinds het aandeel piekte op zijn eerste handelsdag. Er ging in totaal al zo’n $800 miljard beurswaarde verloren. PetroChina is daarmee veruit de grootste aandelencrash uit de geschiedenis. En het einde lijkt nog niet meteen in zicht.

De gemiddelde analist verwacht dat het aandeel PetroChina op de beurs van Shanghai de komende 12 maanden nog eens 16% kan dalen. Ondanks de $800 miljard verloren beurswaarde, noteert het bedrijf nog steeds aan een koers/winst verhouding van 36 voor de komende 12 maanden. Dat is 53% meer dan het gemiddelde van de sector.

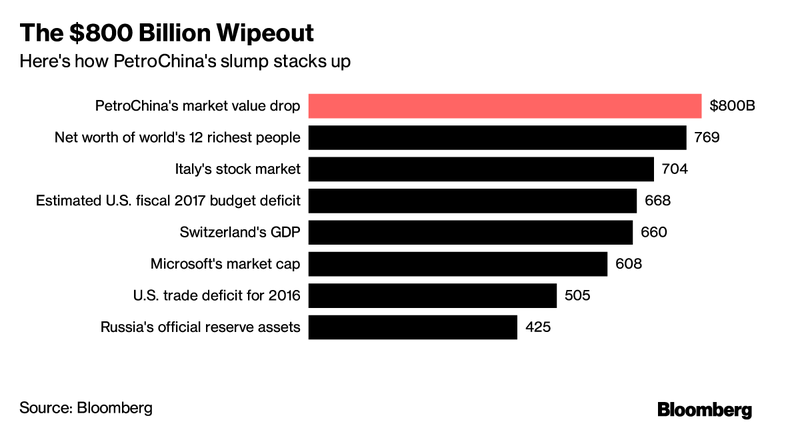

De $800 miljard die in rook opging, is meer dan het vermogen van de 12 rijkste mensen ter wereld en zelfs meer dan de totale marktkapitalisatie van de Italiaanse beurs.

De redenen voor deze enorme crash moeten niet ver gezocht worden.

Ten eerste kwam PetroChina naar de beurs van Shanghai op een moment dat de olieprijs piekte ver boven $100 én op een moment dat Chinese aandelen in een bubbel zaten. Ondertussen staat de olieprijs nog altijd meer dan 40% lager dan 10 jaar geleden.

Meer recent is er de belofte van de Chinese overheid om auto’s met traditionele motoren in de komende decennia te verbieden en voluit de kaart te trekken voor elektrische voertuigen.

Beleggers die aandelen van PetroChina kochten op de beurs van Hong Kong begin deze eeuw, kijken nog wel naar een winst van meer dan 700%. De H-aandelen maken echter maar 12% van alle aandelen PetroChina uit en noteren met een korting ten opzichte van de aandelen in Shanghai. Spijtig genoeg voor gewone beleggers is het heel moeilijk om H-aandelen te kopen.

Volgens de analisten van Jeffries kan PetroChina de komende jaren wel enorme bedragen laten terugvloeien naar de aandeelhouders indien het begint met zijn activa in pijpleidingen van de hand te doen.

Maar op de vraag of PetroChina ooit nog het niveau van 2007 zal bereiken, zei Andrew Clarke (50 jaar) van Mirabaud Asia Ltd.:

“Maybe one day, but it depends how long your time frame is. I’m pretty sure I will be dead before that happens again.”

Bron: Bloomberg

Foto Credit: Wikipedia Commons/Otebig at English Wikipedia

Blijf op de hoogte van alle beurs- en aandelennieuws via de Slim Beleggen Daily. Schrijf hier gratis in >>

5 redenen om aandelen uit groeilanden te kopen

- De waardering van de aandelen uit groeilanden bedraagt slechts de helft van de S&P 500

- Voor het eerst in 5 jaar doen de aandelen uit de groeilanden het beter dan de S&P 500

- Grote beleggers durven ondertussen weer te investeren in Aziatische aandelen

- De economische groei is er hoger en de schuldengraad is lager

- Aandelen uit groeilanden zijn een van de weinige vluchtroutes bij een nieuwe crisis

Wacht géén dag langer om aandelen uit groeilanden te kopen: LEES MEER