De Amerikaanse rentecurve is momenteel omgekeerd. Dat wordt gezien als een signaal dat er een recessie aankomt. Beleggers worden daarom nerveus. Alleen we hebben het helemaal mis. Een omgekeerde rentecurve is juist goed nieuws voor aandelen.

Marko Kolanovic, een van Wall Street’s top quants, stelt dat aandelen juist heel goed presteren, als de rentecurve omgekeerd is. Zo stelde de kwantitatieve analist van J.P. Morgan:

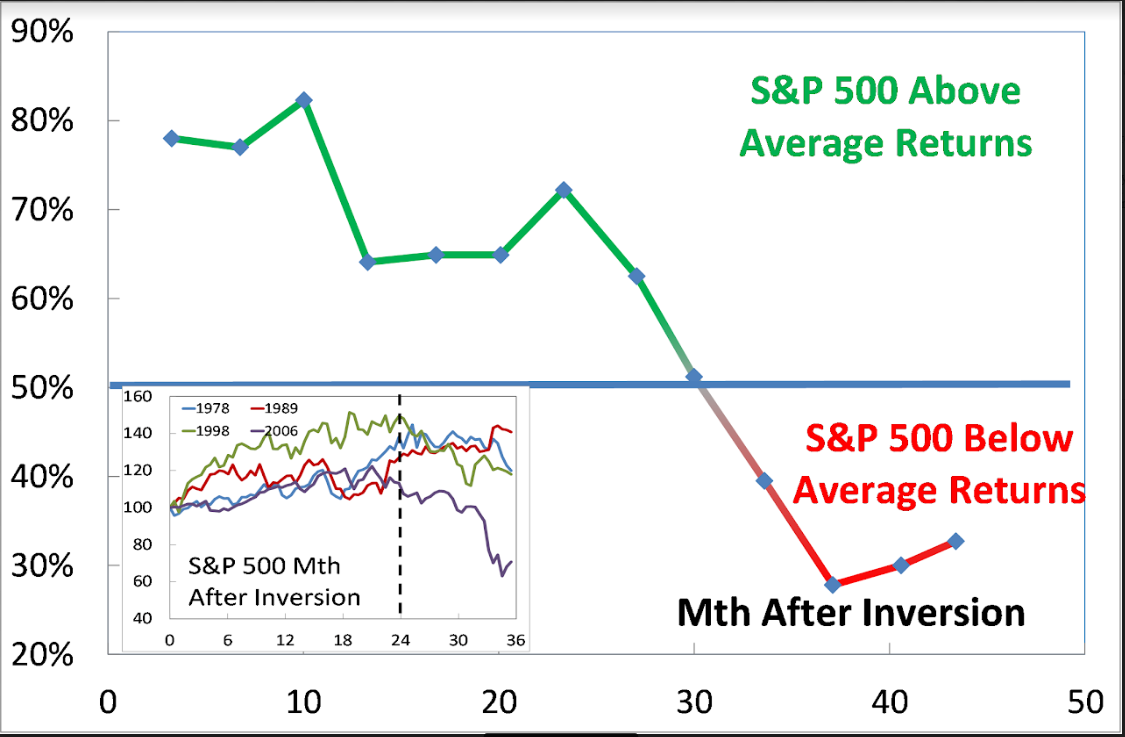

Historisch gezien leveren aandelenmarkten een van de beste rendementen in de periode na de ommekeer van de rentecurve. Alleen na zo’n 30 maanden daalt het rendement van de S&P 500 onder het gemiddelde.

De volgende grafiek van MarketWatch laat dat zien.

Waarom voorspelt de rentecurve een recessie?

De omgekeerde rentecurve betekent dat beleggers meer rendement krijgen op de korte termijn dan op de lange. Tenminste bij Amerikaanse staatsobligaties. Zo leveren obligaties van 3 maanden 3,4 basispunten meer rendement op dan obligaties van 10 jaar.

Staatsobligaties van 3 maanden geven namelijk 2,443 procent rente. Op obligaties met een looptijd van 10 jaar krijgt men slechts 2,377 procent.

Normaliter zou men op de lange termijn juist een hoger rendement moeten krijgen, omdat men meer risico loopt. Alleen de markt verwacht dat de economie het minder zal doen het verder in de toekomst. En bij een mindere economie hoort een lager rendement. Oftewel, de markt verwacht een recessie.

De beste indicator voor een recessie

Een omgekeerde rentecurve is een goede indicator voor recessies. Zo stellen onderzoekers van de Fed in San Francisco. Volgens hen is de omgekeerde rentecurve de beste indicator voor een recessie.

Onderzoekers van de Fed in Cleveland stellen dat de curve de vorige zeven recessies correct heeft voorspelt. In twee andere gevallen, in 1966 en 1998, gaf de rentecurve een vals signaal.

Bron: MarketWatch

Foto: iStock