De term ‘omgekeerde rentecurve’ is tijdens de afgelopen maanden al meermaals op de beursvloer gevallen. Van een omgekeerde rentecurve is sprake indien de rente op de korte termijn boven de rente van de lange termijn weet te komen. In het verleden voorspelde een dergelijke situatie weinig goeds voor de aandelenmarkten.

De rentemarkt is al maanden de weg kwijt. En dat is voor een deel te wijten aan de tragere groei van de wereldeconomie en voor het andere deel te wijten aan de monetaire politiek van de centrale banken. Door middel van het ‘goedkope’ geld is de rentemarkt namelijk op hol geslagen.

Rentemarkt voorspelt onheil voor de aandelenmarkten

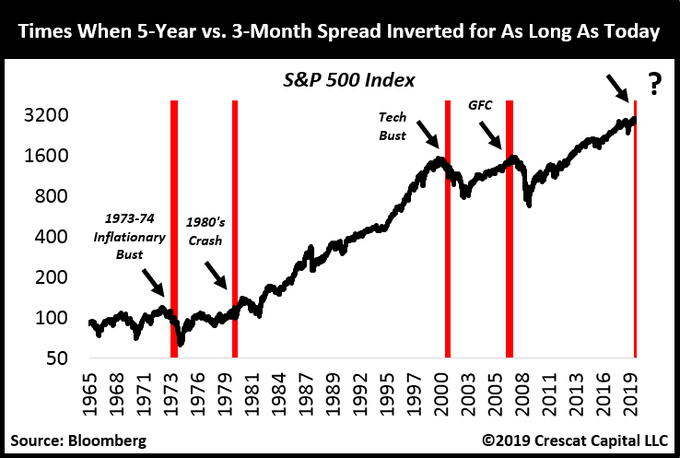

De mannen van Crescat Capital LLC deelden onlangs de bovenstaande grafiek. Op deze grafiek is te zien dat de rente op de 5-jarige Amerikaanse staatsobligatie al maanden onder de rente van de 3-maandse Amerikaanse staatsobligatie ligt. Met andere woorden ligt de lange termijn rente al maanden onder de korte termijn rente.

De laatste keren dat hier ook sprake van was, was in de periode 1973-1974, 1980, 2000 en 2007. En tijdens alle keren werd Wall Street kort daarna geconfronteerd met een forse beursdaling. Uiteraard hoeft het verleden zich niet opnieuw te gaan herhalen, maar deze grafiek geeft in ieder geval een duidelijk waarschuwingssignaal af.

De volgende Apple (nu nog onder $10)

We staan aan de vooravond van een nieuwe, belangrijke technologierevolutie. Dit gaat ons dagelijkse leven niet enkel compleet veranderen, ook zullen enorme fortuinen gecreëerd worden.

Je moet NU instappen. Vóór de grote massa op de nieuwste revolutie springt.