Tenzij je enkele weken op vakantie bent geweest naar een andere planeet, zal je al hebben gemerkt dat het wereldkampioenschap voetbal momenteel bezig is in Rusland. Het is het 2e grote internationale sportevenement in 4 jaar voor het land van Vladimir Poetin. Nu die kosten achter de rug zijn, kan Rusland verder werken aan zijn economisch herstel. Tijd voor beleggers om er gebruik van te maken?

De Olympische winterspelen van Sochi in 2014 kostte de Russische overheid zo’n $50 miljard. Voor de wereldbeker voetbal werd zo’n $14 miljard op tafel gelegd. Maar daar staan ook extra inkomsten tegenover. Toerisme en een betere infrastructuur (vooral de moderne luchthavens) zullen de Russische overheid tussen 2013 en 2023 zo’n $31 miljard opleveren.

De Russische economie lijkt dan ook klaar voor een heropleving. Dit zal de nodige aandacht vestigen bij beleggers aangezien de Russische aandelenmarkt nog steeds bijzonder goedkoop is.

Rusland en olie

Rusland is voor een groot deel afhankelijk van de verkoop van olie. De hogere olieprijs speelt dus ook in de kaart van de Russische economie. Echter, in 2013 was het land nog voor 70% afhankelijk van olie terwijl dit ondertussen gedaald is naar 59% in 2017. Dat is een gezonde evolutie.

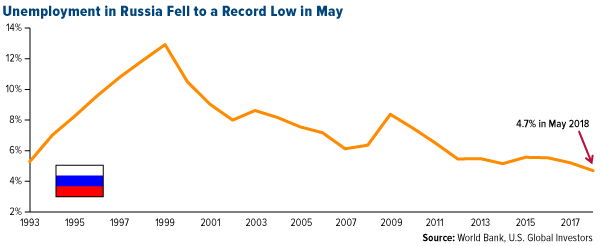

Rusland heeft een overschot op het budget en de overheidsschuld bedraagt slechts 33% van het bbp. Inflatie staat met 2,4% onder de target van de Russische centrale bank van 4%. In mei daalde de werkloosheid tot 4,7%, het laagste cijfer sinds de val van Sovjet Unie in 1991.

Door de lage inflatie en de lage werkloosheid, stijgen de lonen wat de consumptie stimuleert. Een hervorming van de pensioenen (langer werken, klinkt bekend niet?) zorgt ervoor dat de Russische overheid $27,3 miljard per jaar kan besparen.

De Russische aandelenmarkt

Hoe zit het dan met de Russische aandelenmarkt nu de economie het steeds beter doet? De Russische MOEX Russia Index behaalde de afgelopen 12 maanden een rendement van ongeveer 20%, dubbel zoveel als de Amerikaanse S&P 500.

En nog is de Russische aandelenmarkt goedkoop.

De gemiddelde koers/winstverhouding bedraagt minder dan 6,5 tegenover 21 voor de S&P 500. Het gemiddelde dividendrendement ligt er op 6,5% tegenover minder dan 2% voor de S&P 500.

Bron: US Funds