Tot voor kort waren waarde-aandelen niet bepaald populair onder beleggers. Dit had alles te maken met de ‘underperformance’ van deze aandelen tijdens de afgelopen jaren. Beleggers waren met name gecharmeerd van groeiaandelen die al jaren hoge ogen wisten te gooien op de beursvloer. Die trend is echter nu aan het kantelen.

Simpel gezegd kunnen we aandelen onderverdelen in twee categorieën: waarde-aandelen en groeiaandelen. Over het algemeen worden groeiaandelen geconfronteerd met hoge waarderingen. Dat is ook niet vreemd, want beleggers verwachten dat deze beursgenoteerde bedrijven in de toekomst veel winst zullen gaan maken. En daarom zijn beleggers bereid om nu meer geld neer te leggen voor een dergelijk groeiaandeel.

Waarde-aandelen zijn over het algemeen aandelen van beursgenoteerde bedrijven die te maken hebben met een relatief lage waardering. Dit zijn over het algemeen stabiele bedrijven die beleggers trakteren met vaak een royaal dividend. Deze aandelen zou je moeiteloos voor jaren in de portefeuille kunnen stoppen.

Waarde-aandelen kunnen de komende jaren gaan outperformen

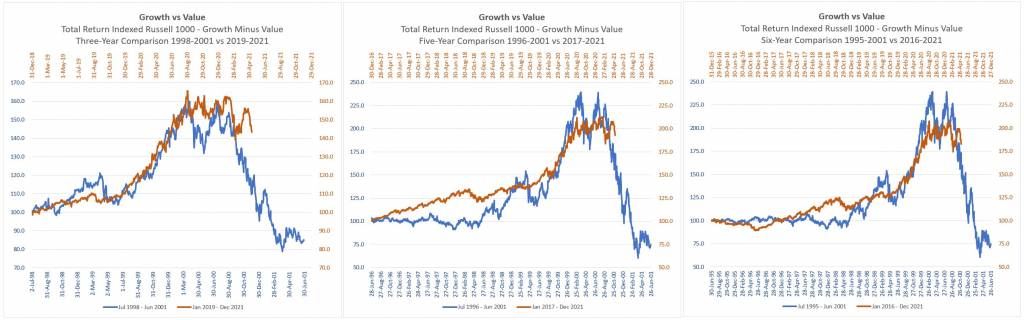

Tijdens de afgelopen jaren is de verhouding tussen groei- en waarde-aandelen compleet uit de pas gelopen. Ook in het jaar 2020 wisten de groeiaandelen beduidend beter te presteren en daarmee wist de Growth to Value Ratio te stijgen naar ongekende hoogtes.

Op de bovenstaande grafiek, afkomstig van Drew Dickson, is echter te zien dat de trend aan het kantelen is. De outperformance van de groeiaandelen tijdens de afgelopen jaren doet denken aan de late jaren ’90. Destijds kwam deze trend in 2000 ten einde en dat wist een jarenlange outperformance voor waarde-aandelen in te luiden.

Gaat de geschiedenis zich opnieuw herhalen?

Spotgoedkoop groeibedrijf … nu nog onder 10 dollar

Een vergeten technologiebedrijf met opwaarts potentieel van bijna 100%.

GRATIS TIP: Het goedkoopste aandeel onder 10 dollar