Tijdens de afgelopen maanden hebben de meeste sectoren flink waarde moeten inleveren. Daarbij wisten bepaalde sectoren in negatieve zin op te vallen. Een van die sectoren is de energiesector. Als gevolg van de sterk dalende olieprijs werden de aandelen binnen deze sector massaal gedumpt. En dat heeft geleid tot een historische onderwaardering bij de energiesector.

De energiesector heeft het eigenlijk al jaren lastig. Sinds de bodem van 2009 weet de S&P 500 index al elk jaar beter te presteren dan de energiesector. Tussentijds wist de energiesector wel aanzienlijk in waarde te stijgen, maar telkens bleef de dalende trend intact.

Is dit het moment om terug te keren naar de energiesector?

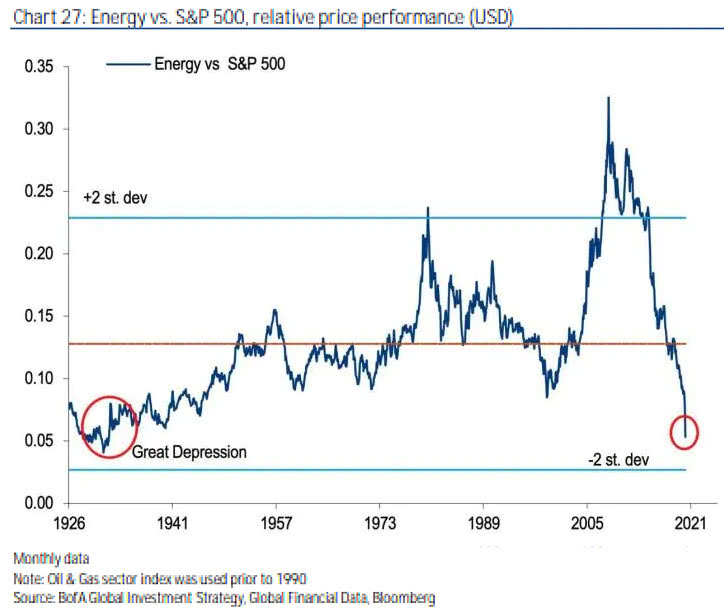

Op de bovenstaande grafiek, afkomstig van Bank of America, is de ‘underperformance’ bij de energiesector in beeld gebracht. Ten opzichte van de S&P 500 index was de energiesector voor het laatst tijdens de Grote Depressie van de jaren ’30 zo ondergewaardeerd. En dat wist destijds te leiden tot een imposante trenddraai. Tijdens de jaren die volgden wisten de energieaandelen immers beduidend beter te presteren dan de meeste andere aandelen.

Ook tijdens de jaren ’30 heerste er zwaar pessimisme rondom de energiesector. Wat dat betreft is de huidige situatie dus zeker te vergelijken met de situatie van de jaren ’30. Mocht het vervolg ook hetzelfde zijn, dan doen beleggers er verstandig aan om de energiesector goed in de gaten te houden.

UNIEK: Onbereikbare Koopkansen!

Weet u dat we voor een kantelpunt in de wereldgeschiedenis staan? Als u daar als belegger van wil profiteren, leest u dan vooral verder…

Indien u als belegger naar groei op zoek bent, dan moeten we er geen tekening meer bijmaken tot welke markten u zich best richt. In de eerste plaats Azië.