De gemiddelde belegger geeft vandaag de voorkeur aan de zogenoemde ‘groeiaandelen’. In dit geval is te denken aan aandelen als Facebook, Tesla en Neflix. De interesse in deze aandelen heeft grote gevolgen gehad voor de waarde-aandelen. En die trend begint serieuze vormen aan te nemen.

Simpel gezegd kunnen we aandelen onderverdelen in twee categorieën: waarde-aandelen en groeiaandelen. Over het algemeen worden groeiaandelen geconfronteerd met hoge waarderingen. Dat is ook niet vreemd, want beleggers verwachten dat deze beursgenoteerde bedrijven in de toekomst veel winst zullen gaan maken. En daarom zijn beleggers bereid om nu meer geld neer te leggen voor een dergelijk groeiaandeel.

Waarde-aandelen zijn over het algemeen aandelen van beursgenoteerde bedrijven die te maken hebben met een relatief lage waardering. Dit zijn over het algemeen stabiele bedrijven die beleggers trakteren met vaak een royaal dividend. Deze aandelen zou je moeiteloos voor jaren in de portefeuille kunnen stoppen.

Waarde-aandelen zijn zwaar ondergewaardeerd

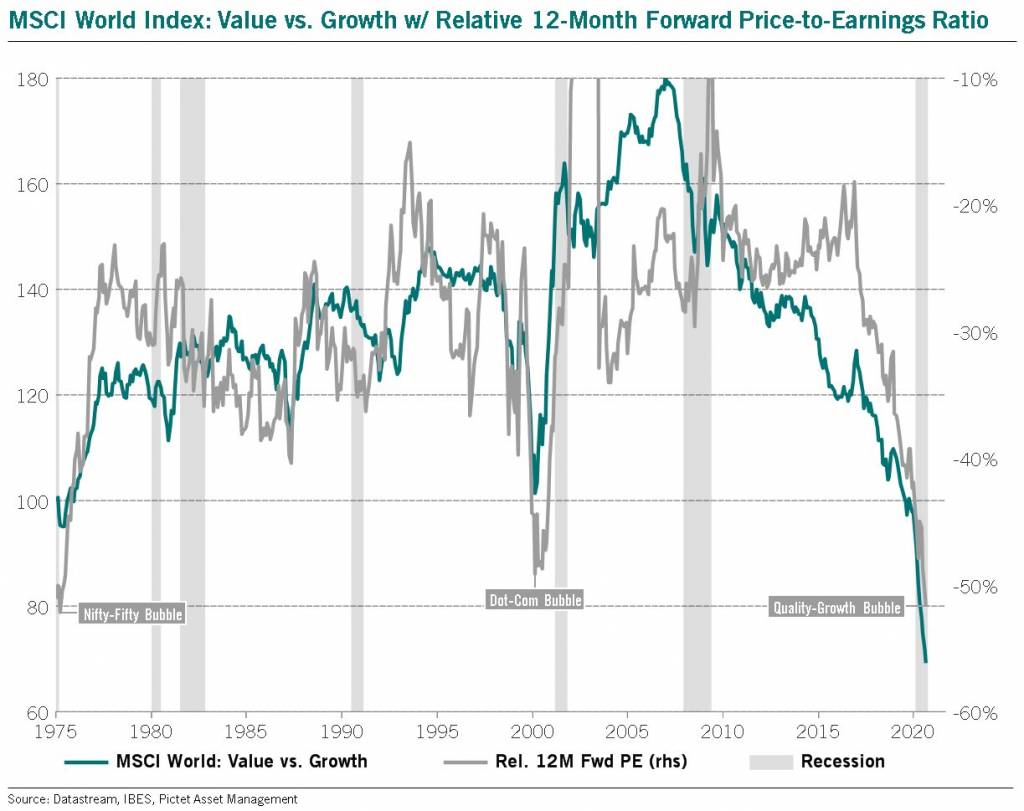

Op de bovenstaande grafiek, afkomstig van Pictet Asset Management, is te zien dat waarde-aandelen sinds de bodem van 2009 al structureel minder goed hebben gepresteerd dan groeiaandelen. Als gevolg hiervan is de S&P500 Value vs Growth Ratio op het laagste niveau terecht gekomen sinds de jaar 1975 en 2000.

Deze dalende ratio laat zien dat beleggers nog steeds vertrouwen hebben in verder stijgende beurskoersen. In tijden van beursvoorspoed verkiezen beleggers namelijk groeiaandelen boven waarde-aandelen. Toch kwam er in het jaar 2000 ook een abrupt einde aan deze trend en daardoor ook aan de stijgende beurskoersen. Beleggers moeten altijd voorbereid zijn op dat ‘doemscenario’.

3 Aandelen voor de Energie Crisis

Met deze 3 aandelen zal ook u geld kunnen verdienen aan deze energiecrisis … in plaats van hem te betalen.

Dit is een ‘once in a lifetime’ opportuniteit.

Download hier jouw gratis gids: 3 Aandelen voor de Energie Crisis