De wittebroodsweken van president Trump lijken nu volledig achter de rug. Na de periode van hoop, is het nu tijd voor bittere ernst. Dat werd afgelopen week pijnlijk duidelijk, voor Trump. Hij wilde immers Obamacare – algemene ziektezorg voor iedere Amerikaan – inwisselen voor een nieuwe plan. Helaas kreeg Trump niet voldoende stemmen achter de nieuwe wet, waardoor het voorstel tijdig werd teruggetrokken. Een stevige nederlaag voor de nieuwe president.

En het zet ook meteen een enorm groot vraagteken bij de rest van z’n aankondigde plannen, zoals een stevige belastingverlaging en grootschalige infrastructuurwerken.

Het zijn telkens cruciale pijlers, van z’n presidentsoverwinning. Bovendien was het maandenlang de brandstof voor de beursrally. Met andere woorden, zet u schrap voor enkele uitdagende maanden.

Toch denken we niet dat we ons aan de vooravond van een nieuwe crash begeven. Daarvoor zijn de omstandigheden vandaag onvoldoende aanwezig.

Maar met dit antwoord zijn veel beleggers niet tevreden. Ze willen dan precies weten: wanneer komt de crash?

Ten eerste; niemand kan de toekomst exact voorspellen. Ook wij, met al onze ervaring, niet. Wat we wel kunnen doen, is op basis van informatie uit het verleden, trachten in te schatten wanneer het onheil mogelijk kan toeslaan.

Dat betekent dat je niet tot op de dag correct kan voorspellen, wanneer een nieuwe crash ontstaat. Maar je kan wel een tijdsperiode projecteren. Dus laten we dat eens doen, op basis van de jongste informatie uit de markten.

Er is altijd een gemene deler bij het ontstaan van een crash: het beleid van de Fed.

Telksn wanneer de Fed een rentecyclus begon, luidde dat altijd de laatste fase van de beursrally in. Zoals u hier al meerdere malen heeft kunnen lezen, is de Fed al een tijdje onderweg met haar nieuwste rentecyclus.

Recent werd de korte rente voor een derde maal opgetrokken tot de bandbreedte 0,75 – 1%. In haar begeleidende commentaren gaf de centrale bank aan dit jaar wellicht nog 2x de rente op te trekken.

Dus dat zou betekenen dat de korte rente richting 1,5% gaat op het einde van 2017.

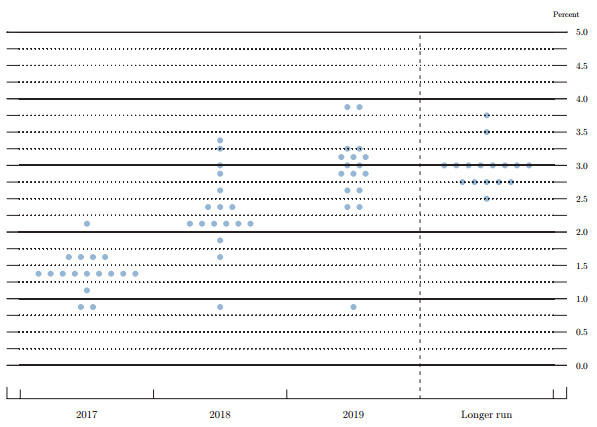

Dat kun je afleiden uit de zogenaamde ‘dot plot’ van de Fed: het consensusmodel van de leden die stemmen over het rentebesluit.

Nu was het in het verleden altijd zo, dat een beurscrash op gang werd getrokken zodra een inverse rentecurve ontstond. Voor wie deze term niet kent: een inverse rentecurve krijg je als de korte rente hoger staat dan de lange rente (10j).

Momenteel staat de 10j rente in de VS rond 2,4%.

De Fed heeft met haar projectie aangegeven de korte rente ook in 2018 nogmaals 3x te verhogen, zoals dit jaar. Dat zou betekenen dat de korte rente eind 2018 boven 2%, mogelijk in de richting van 2,5% staat.

Natuurlijk, hierbij gaan we ervan uit dat de rente in gelijke stappen van 0,25% wordt opgetrokken. Als de economie plots snel aantrekt, of de financiële markten versnellen omhoog, dan kan de Fed bijvoorbeeld ook besluiten om in een keer te verhogen met 0,5% of meer.

Maar goed, laat ons even uitgaan van een gelijkopgaande rentescenario. Dat betekent dat de markten nog zo’n 2 jaar tijd hebben om te stijgen! U kan het van ons aannemen: twee jaar kan een wereld van verschil betekenen op de beurs.

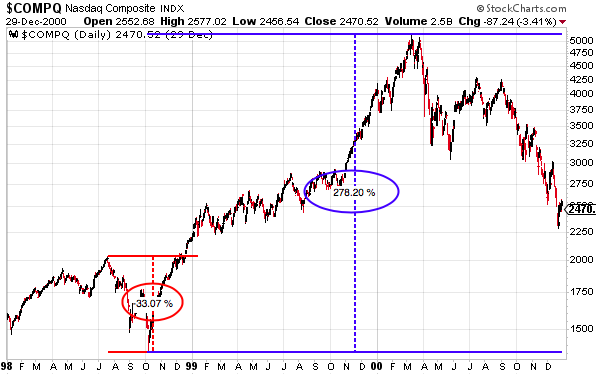

Om deze stelling kracht bij te zetten, hebben we voor u ook nog eens de grafiek van de NASDAQ in de laatste twee jaar, tot aan de crash in 2000, in beeld gebracht.

1998 begon net zoals 2017, na jaren van onaflatende beursstijging, schoten de koersen opnieuw uit de startblokken. Maar ook toen bleef de muziek niet spelen. In de zomer van 1998 ontstond er een fikse correctie. Maar die duurde maar enkele maanden.

De Nasdaq-index ging zelfs hoger dan de voormalige top, het jaar uit. Wat volgde, tartte ieders verbeelding. Een rally van bijna 300% sinds de bodem in het najaar van 1998 tot de top, in het voorjaar van 2000.

Dat kan er dus gebeuren op enkele jaren, in de laatste fase van een beursrally.

Oh ja, voor we u vertellen waar zich vandaag de beste kansen voordoen, om optimaal te profiteren van de eindspurt van de beursrally, nog dit…

Ons betoog voor de inverse rente, lokt soms wel kritiek uit. Volgens sommige beleggers hielden we er geen rekening mee dat de lange rente (10j) ook snel kan oplopen, in een dergelijk scenario. Dat zou inderdaad kunnen kloppen, in theorie. In de praktijk heeft het zich echter nooit voorgedaan.

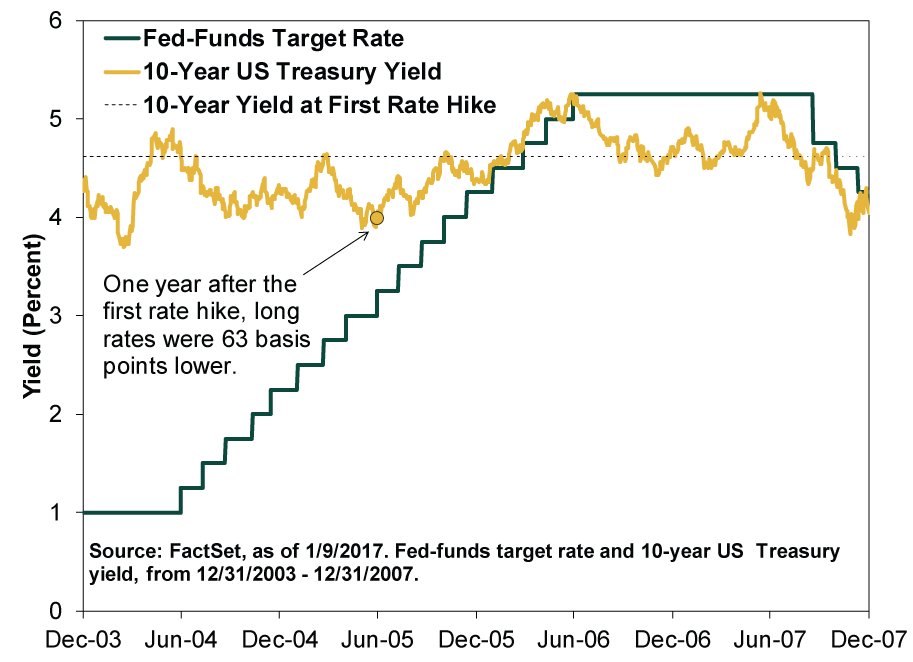

De 10jaars rente bleef bij de voorgaande rentecycli quasi onveranderd. Kijk maar eens naar de evolutie bij de vorige rentecyclus, van 2004 tot 2006.

Terwijl de korte rente stelselmatig werd opgetrokken, kwartaal na kwartaal, bleef de 10jaars rente fluctueren tussen 4 en 5 procent. Ook hier kraakte het systeem, eens de korte rente hoger stond dan de lange rente (inverse rentecurve).

De gevolgen zijn u allemaal bekend, wat zich in de maanden nadien voltrok.

Het is overigens niet zo gek dat de korte rente en de 10jaars rente niet tesamen stijgen.

- De korte rente is een functie van het monetaire beleid en inflatie.

- De lange rente volgt veel meer de evolutie van de economie.

Met een groei van 2 tot 3%, zien we de 10jaars rente niet ver omhoog uitschieten. Meer nog, we zagen recent met het optrekken van de rente door de Fed, dat de 10jaars rente terugviel.

Daarom verwachten we dat de korte rente nooit veel hoger dan 2,5% zal raken. Alle projecties staan in functie hiervan, wat ons betreft.

Als we er dan toch een tijdslijn op moeten plakken, dan kan in het snelste gevallen de beurscrash in de tweede helft van 2018 opgang worden getrokken, en anders ergens in de loop van 2019.

Tot die tijd mag iedere correctie, gekocht worden.

En wie echt voluit wil profiteren van de laatste fase van de beursrally, die doet er goed aan om traditionele aandelen vaarwel te zeggen, en over te stappen naar de gevoeligste onderdelen van de markt.

We lieten u eerder zien, dat technologie een goede afleider vormt voor het aanstaande beursgeweld.

De Nasdaq staat vandaag op een all-time high, en er is wat ons betreft weinig tot geen weerstand naar boven toe.

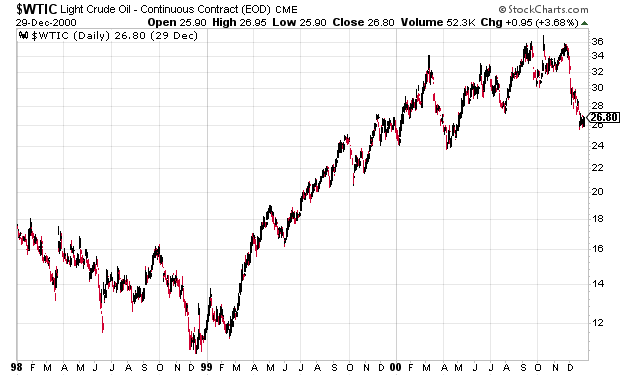

Ook andere laatcyclische onderdelen, zoals de grondstoffen, vormen een optimaal instrument om voluit te profiteren van de laatste fase. In iedereen zal zich nog wel herinneren hoe de prijs van olie door het figuurlijke dak ging, in de aanloop van de top in 2008. Van 30 dollar tot 150 dollar!

Maar wat veel mensen niet weten, is dat olie ook in de laatste jaren van de technologiebubbel, letterlijk en figuurlijk omhoog spoot. Van 10 dollar tot ver boven 30 dollar per vat!

Ook grondstoffen vormen, naast technologie, vandaag een ideale investering voor de komende jaren. Maar waar vandaag niemand naar omkijkt, maar waar wat ons betreft nu nog de grootste rendementen verscholen liggen, zijn de groeimarkten.

Iedereen trekt er vandaag z’n schouders op bij. Je wordt letterlijk uitgelachen, als je belegt in bijvoorbeeld Chinese aandelen. Maar laat één zaak glashelder zijn: groeimarkten laten alles en iedereen achter zich, eens die trein vertrekt.

Beleggers blijken over een erg slecht geheugen te beschikken, zo blijkt.

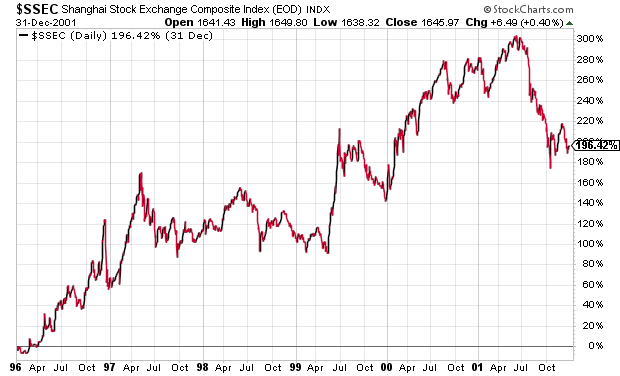

Want waar niemand bij stilstond, in de jaren naar de technologiebubbel, is dat de Chinese beurs minstens zo hard steeg als de technologiebeurs.

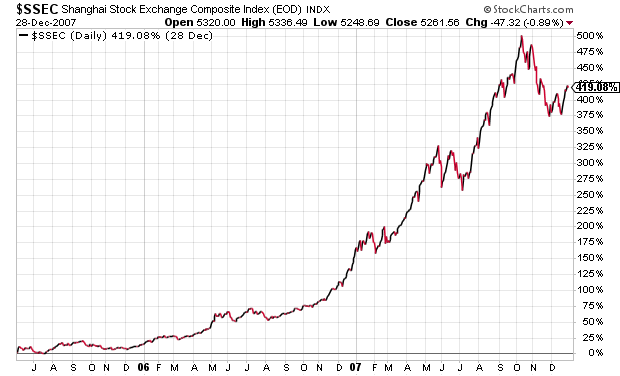

Hierboven ziet u het procentuele verloop van de Shanghai, die zo maar even 300% steeg, oftewel verviervoudigde tijdens de laatste fase van de technologiebubbel!

En in de aanloop van de kredietcrisis, in 2008, deden de Chinese aandelen er nog een flinke schep bovenop.

De Shanghai-index steeg met maar liefst 500% op amper 2 jaar. Oftewel 6x over de kop!

Maar dit beursgeweld, lijkt wel uit iedere beleggers’ geheugen gewist.

Jammer, want de kansen liggen er opnieuw voor het oprapen. Aandelen uit de groeimarkten zullen in de komende maanden en jaren opnieuw FE-NO-ME-NALE rendementen laten zien, daar zijn we absoluut van overtuigd.

Sterker nog, de eerste signalen zijn duiken op, as we speak…

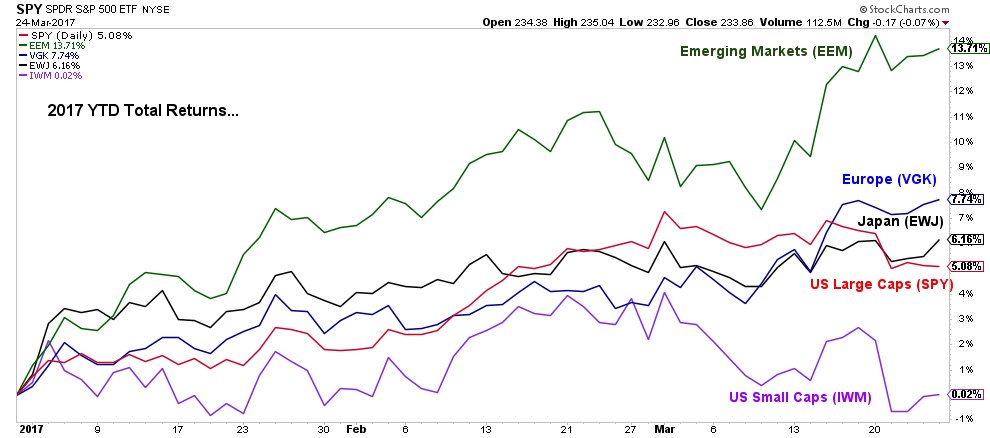

Je hoeft maar te kijken naar de eerste rendementsverschillen in 2017, en je weet al ongeveer hoe laat het is.

De Emerging Markets geven iedereen het nakijken in 2017. Bijna 14% total return, in het eerste kwartaal, dat telt op, kunnen we u verzekeren. Wat ons betreft gaan de aandelen uit de groeimarkten nog veel harder uitbreken, want over de langere termijn, hebben deze effecten nog een enorm weg in te halen.

Sinds 2010 speelde vooral de VS de sterren van de hemel (+131%). Ondertussen lagen de groeimarkten er voor dood bij (+12%). Maar daar kon nu wel eens heel snel verandering in gaan komen.

Alle sterren staan nu op een rij voor de groeimarkten.

5 redenen om aandelen uit groeilanden te kopen

- De waardering van de aandelen uit groeilanden bedraagt slechts de helft van de S&P 500

- Voor het eerst in 5 jaar doen de aandelen uit de groeilanden het beter dan de S&P 500

- Grote beleggers durven ondertussen weer te investeren in Aziatische aandelen

- De economische groei is er hoger en de schuldengraad is lager

- Aandelen uit groeilanden zijn een van de weinige vluchtroutes bij een nieuwe crisis

Wacht géén dag langer om aandelen uit groeilanden te kopen: LEES MEER